Rosnąca popularność spółek komandytowych jest faktem. Na koniec 2013 r. w Polsce było zarejestrowanych około 10 tysięcy spółek komandytowych, 5 lat wcześniej zaledwie 1,4 tysiąca. Popularność spółek komandytowych wynika z faktu, że jest to jedyna forma prawna, która łączy w sobie dwie istotne korzyści – możliwość wypłaty zysków po jednokrotnym ich opodatkowaniu podatkiem dochodowym w wysokości 19% (tak, jak w przypadku działalności osoby fizycznej lub spółki jawnej) oraz bezpieczeństwo prywatnego majątku przedsiębiorcy (tak jak w przypadku spółki z o.o.).

Działalność gospodarcza na wpisie do ewidencji

Większość przedsiębiorców rozpoczyna prowadzenie działalności gospodarczej na podstawie wpisu do ewidencji działalności gospodarczej. Jest to najprostsze rozwiązanie. Na początku przedsiębiorcy zwykle wybierają opodatkowanie zryczałtowanym podatkiem dochodowym albo opodatkowanie na zasadach ogólnych z wykorzystaniem ewidencji w postaci podatkowej księgi przychodów i rozchodów. Z czasem, kiedy wielkość działalności przekracza progi określone w przepisach, konieczne staje się prowadzenie tak zwanej „pełnej księgowości” – czyli ksiąg rachunkowych. W końcu nadchodzi moment, w którym sprawozdania finansowe podlegają badaniu przez biegłego rewidenta.

Ogromną zaletą prowadzenia działalności w formie wpisu do ewidencji jest sposób opodatkowania. Przedsiębiorca może wybrać opodatkowanie tzw. podatkiem liniowym w wysokości 19%. Jednocześnie, w swobodny sposób może wyprowadzać nadwyżki finansowe z firmy do majątku prywatnego, a w przypadku potrzeb firmy, wprowadzać do działalności dodatkowe środki.

Działalność prowadzona w tej formie ma niestety również poważne wady. Najważniejszą z nich jest odpowiedzialność za zobowiązania wynikające z tej działalności. W przypadku jeżeli prowadzona firma nie będzie w stanie spłacać swoich zobowiązań, wierzyciele mają pełne prawo prowadzić egzekucję również z majątku prywatnego przedsiębiorcy. Oznacza to, że w przypadku niepowodzenia biznesu przedsiębiorca straci nie tylko firmę, ale również dom, samochód i może być przez wiele lat zobowiązany do spłacania swoich wierzycieli. Podobna sytuacja dotyczy zobowiązań podatkowych.

Innym problemem prowadzenia działalności na podstawie wpisu do ewidencji jest praktyczny brak zdolności spadkowej i sukcesyjnej firmy. Teoretycznie spadkobiercy odziedziczą przedsiębiorstwo, ale biorąc pod uwagę, że wraz ze śmiercią przedsiębiorcy wygaśnie jego NIP, wygasną wszelkie udzielone pełnomocnictwa (w tym do rachunków bankowych), a proces spadkowy to niekiedy miesiące postępowania sądowego, firma nie będzie w stanie wystawiać faktur sprzedażowych, nie będzie w stanie regulować swoich zobowiązań wobec pracowników i kontrahentów. Zatem spadkobiercy mogą się spodziewać odziedziczenia głównie długów. Śmierć przedsiębiorcy często oznacza śmierć firmy.

Jedyną skuteczną formą sukcesji działalności gospodarczej prowadzonej na wpisie do ewidencji jest darowizna przedsiębiorstwa na rzecz jednego lub wielu sukcesorów. Biorąc pod uwagę tezę, iż sukcesja to proces przekazywania kolejnych funkcji przedsiębiorcy, takie jednorazowe przekazanie firmy nie jest z pewnością rozwiązaniem optymalnym.

Często przedsiębiorcy stawiają pytanie – kiedy powinienem przekształcić działalność prowadzoną na wpisie do ewidencji w inną, bezpieczniejszą formę prawną? Wtedy, kiedy wielkość działalności może generować ryzyka zagrażające prywatnemu majątkowi. Ryzyka zależą oczywiście do wielu czynników – rodzaju prowadzonej działalności, wielkości obrotu, uzależnienia od jednego odbiorcy lub dostawcy. Inne ryzyka będą związane z prowadzeniem sklepu detalicznego z artykułami budowlanymi, inne w przypadku hurtowni artykułów spożywczych, a jeszcze inne w przypadku działalności budowlanej i występowania firmy jako podwykonawcy w przetargach publicznych. Należy jednak pamiętać, że nie istnieje działalność biznesowa nieobciążona ryzykiem bankructwa. Wydaje się, że, że ostatnim znakiem, jaki powinien skłonić przedsiębiorcę do działania, powinien być moment przejścia na „pełną księgowość”.

Działalność gospodarcza prowadzona w formie spółki jawnej.

Podobnie jak w przypadku działalności prowadzonej na wpisie do ewidencji gospodarczej, wielką popularnością cieszyły się w przeszłości spółki jawne. Niestety, spółka jawna w zakresie odpowiedzialności wspólników za ryzyka związane z niepowodzeniem biznesu, nie niesie żadnych korzyści w porównaniu z działalnością gospodarczą prowadzoną przez osobę fizyczną. Lepiej przedstawia się kwestia dziedziczenia i sukcesji, jednak wada w postaci odpowiedzialności osobistej wspólników za zobowiązania spółki dyskwalifikuje spółkę jawną jako formę prawną dla biznesu większych rozmiarów.

Działalność w formie spółki z ograniczoną odpowiedzialnością lub spółki akcyjnej.

Na drugim biegunie bezpieczeństwa i wysokości opodatkowania znajdują się spółki kapitałowe – spółka z ograniczoną odpowiedzialnością i rzadziej spotykana (zwykle w przypadku dużych firm, które poszukują inwestorów lub są spółkami giełdowymi) spółka akcyjna (dalej będę odnosił się do spółki z o.o., przy czym te same uwagi mają zastosowanie do spółki akcyjnej).

Prowadzenie działalności w formie spółki z o.o. jest bezpieczne dla przedsiębiorcy. Ryzykuje jedynie kapitałem, jaki włożył do spółki oraz majątkiem samej spółki. Spółka z o.o. jest również doskonałym rozwiązaniem prawnym dla procesów sukcesji. Sukcesor może uzyskiwać dostęp do kolejnych ról przedsiębiorcy. Począwszy od zatrudnienia jako pracownik spółki, poprzez udział w jej zarządzie, a skończywszy na uzyskaniu części jej udziałów – czy to w formie nowej emisji udziałów, czy też w formie darowizny ze strony seniora.

Jednakże z punktu widzenia podatkowego, spółka z o.o. jest rozwiązaniem zdecydowanie nieoptymalnym. Spółka z o.o. jest podatnikiem podatku dochodowego – jej dochód jest opodatkowany podatkiem w wysokości 19%. Jeżeli wspólnicy chcieliby wypłacić dochód w formie dywidendy, będą zobowiązani do zapłaty podatku w wysokości 19% od wypłacanych kwot. Łączne opodatkowanie wyniesie zatem około 34%. Spółki z o.o. nie są w związku z tym rozwiązaniem właściwym dla tych firm rodzinnych, w których dochód z działalności jest na bieżąco wykorzystywany na bieżące potrzeby. Podwójne opodatkowanie nie stanowi bieżącego problemu, jeżeli zyski z działalności są w pełni reinwestowane w działalność. Jest jednak niemal regułą, że przedsiębiorcy na określonym etapie rozwoju działalności dążą do przeniesienia części nadwyżek finansowych wygenerowanych w spółce z o.o. do prywatnego majątku w celu dywersyfikacji swoich inwestycji (na przykład inwestowania w nieruchomości). W takim przypadku uniknięcie podwójnego opodatkowania jest niezwykle trudne i wymaga szeregu zabiegów prawnych składających się na optymalizacje podatkowe.

Może zatem spółka komandytowa?

Rozwiązaniem problemu bezpieczeństwa, optymalnego opodatkowania, łatwości transferu nadwyżek finansowych do prywatnego majątku jest spółka komandytowa.

Spółka komandytowa musi być utworzona przez co najmniej dwóch wspólników. W każdej spółce komandytowej musi być tak zwany komplementariusz – wspólnik, który odpowiada za zobowiązania tej spółki całym swoim majątkiem (podobnie jak w przypadku działalności osoby fizycznej, czy też wspólnika spółki jawnej). Drugim rodzajem wspólnika w spółce komandytowej jest tzw. komandytariusz – osoba odpowiadająca za zobowiązania spółki wyłącznie do tak zwanej sumy komandytowej (kwoty zapisanej w umowie spółki, której wysokość może wynieść np. 100 zł).

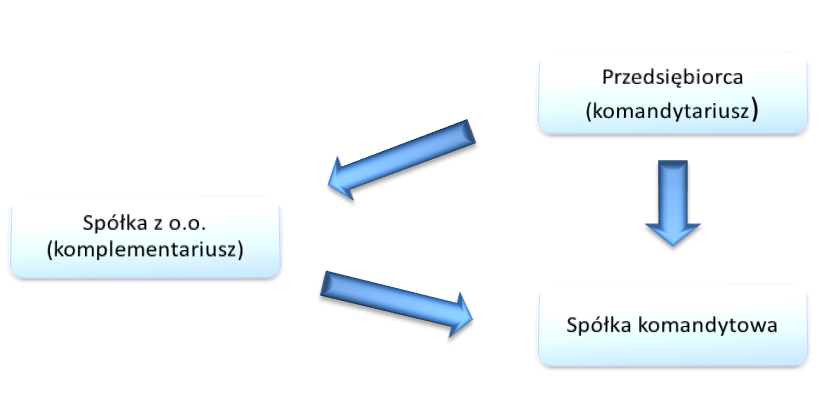

Oczywistym pytaniem, jakie się nasuwa jest oczywiście pytanie o to, kto będzie pełnić rolę komplementariusza i ponosić osobistą odpowiedzialność za zobowiązania spółki. Rozwiązaniem tego problemu jest założenie przez przedsiębiorcę spółki z ograniczoną odpowiedzialnością, której jedynym celem będzie pełnienie roli komplementariusza. Sam przedsiębiorca pełnić będzie natomiast rolę komandytariusza, czyli wspólnika o ograniczonej odpowiedzialności za zobowiązania spółki.

Spółka komandytowa jest podmiotem transparentnym podatkowo. Oznacza to, że sama nie jest podatnikiem podatku dochodowego. Podatnikami podatku dochodowego są jej wspólnicy proporcjonalnie do ich udziału w zysku. Zatem, jeżeli przedsiębiorca będzie posiadał udział w zysku w wysokości 99%, taka część dochodu podatkowego uzyskanego przez spółkę będzie u niego opodatkowana podatkiem dochodowym. Przedsiębiorca może przy tym wybrać opodatkowanie podatkiem liniowym w wysokości 19%, analogicznie jak w działalności gospodarczej na wpisie do ewidencji. I taką też część zysku spółki będzie mógł wypłacać bez dodatkowego opodatkowania.

Struktura działalności wyglądać powinna zatem następująco:

W kolejnym biuletynie przybliżymy Państwu zasady funkcjonowania spółki komandytowej i udowodnimy, że „nie taki diabeł straszny…”. W następnych natomiast wyjaśnimy, w jaki sposób można taką strukturę uzyskać.

![Spółka cywilna – dlaczego tracisz działając w tej formie prawnej? [Informator]](https://grantthornton.pl/wp-content/uploads/2024/04/worried-young-businessman-using-digital-tablet-in-2023-11-27-05-18-32-utc-2000px.jpg)