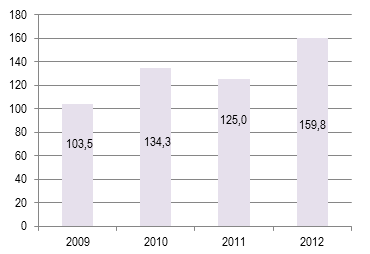

Wartość aktywów posiadanych przez fundusze inwestycyjne wyniosła na koniec 2012 roku 159,8 mld złotych, co stanowiło wzrost o 27,85% w porównaniu do stanu na koniec roku poprzedniego. Pomimo wzrostu aktywów, suma przychodów towarzystw w 2012 roku była niższa niż w roku poprzednim i wyniosła 2,2 mld złotych, co oznaczało spadek o 10,59% w porównaniu z rokiem poprzednim.

W 2012 r Komisja Nadzoru Finansowego udzieliła pozwolenia na otwarcie 4 nowych towarzystw funduszy inwestycyjnych: Kruk TFI S.A., Caspar TFI S.A., Open Finance TFI S.A. oraz Warsaw Equity TFI S.A., a łączna liczba działających towarzystw funduszy inwestycyjnych wyniosła 54.

Rok 2012 zakończył się również rekordową w historii wartością aktywów znajdujących w się posiadaniu funduszy, których wartość wyniosła 159,8 mld zł.

Wartość aktywów posiadanych przez fundusze w latach 2009 – 2012

Źródło: Raport dotyczący sytuacji finansowej towarzystw funduszy inwestycyjnych w 2012 r., UKNF, Warszawa, kwiecień 2013

Wzrost aktywów funduszy inwestycyjnych nie znalazł odzwierciedlenia we wzroście przychodów i zysków netto funduszy. Przychody spadły z poziomu 2,4 mld zł w 2011 roku do poziomu 2,2 mld. zł. Główną przyczyną spadku przychodów był istotny spadek przychodów z tytułu opłaty za zarządzanie wynikający głównie z większego zainteresowania inwestorów instrumentami dłużnymi, gdzie opłaty za zarządzanie są zdecydowanie niższe. Zagregowany zysk towarzystw funduszy spadł z poziomu 428 mln zł do poziomu 325 mln zł, aż 13 funduszy osiągnęło stratę.

W kategorii stóp zwrotu w 2012 roku najlepsze wyniki osiągnęły fundusze akcyjne, których mediana stóp zwrotów wyniosła 20,25% (Expander Advisers). W przypadku funduszy akcji małych i średnich spółek mediana wyniosła 17,7%, funduszy mieszanych krajowych 16,2% i stabilnego wzrostu 14,1% (Expander Advisers).

Dużym zainteresowaniem cieszyły się również fundusze papierów dłużnych, dla których przeciętna stopa zwrotu wyniosła aż 10,55% (Expander Advisers).

W związku ze znacznym spadkiem stóp procentowych w ciągu ostatniego roku (ponad 37%) należy oczekiwać dalszego zainteresowania papierami dłużnymi jako alternatywną formą inwestowania kapitału.

Opracowanie powstało na podstawie danych z Raportu dotyczącego sytuacji finansowej towarzystw funduszy inwestycyjnych w 2012 r., UKNF, Warszawa, kwiecień 2013 oraz w oparciu o dane Expander Advisors http://www.expander.pl/aktualnosci/inwestycja_i_gospodarka/16594,wiadomosc.html.