Kluczowe czynniki wyboru formy opodatkowania

W obowiązującym systemie podatkowym przedsiębiorcy mają do wyboru trzy podstawowe formy opodatkowania: zasady ogólne, czyli skalę podatkową, podatek liniowy oraz ryczałt od przychodów ewidencjonowanych. W praktyce można spotkać się również z kartą podatkową, jednak jest to rozwiązanie wygaszone wraz z wejściem w życie tzw. Polskiego Ładu w 2022 roku. Korzystać z niej mogą wyłącznie przedsiębiorcy, którzy wybrali tę formę przed jej likwidacją i nie utracili do niej prawa.

Każda z dostępnych form opodatkowania różni się nie tylko sposobem rozliczeń, ale także poziomem obciążeń podatkowych oraz zakresem dostępnych ulg. Z tego względu wybór odpowiedniego wariantu coraz częściej poprzedzany jest szczegółowymi analizami i kalkulacjami. Na ostateczną wysokość podatku wpływają bowiem m.in.: poziom osiąganych przychodów, struktura i wysokość kosztów, charakter prowadzonej działalności, dostępność ulg podatkowych oraz plany rozwojowe firmy. Uwzględnienie tych czynników jest kluczowe, ponieważ różnice w obciążeniach pomiędzy poszczególnymi formami opodatkowania mogą sięgać kilku, a nawet kilkuset tysięcy złotych rocznie.

google news

Bądź na bieżąco ze zmianami w prawie, podatkach i księgowości! Zaobserwuj nas w Wiadomościach Google

Terminy zmiany formy opodatkowania

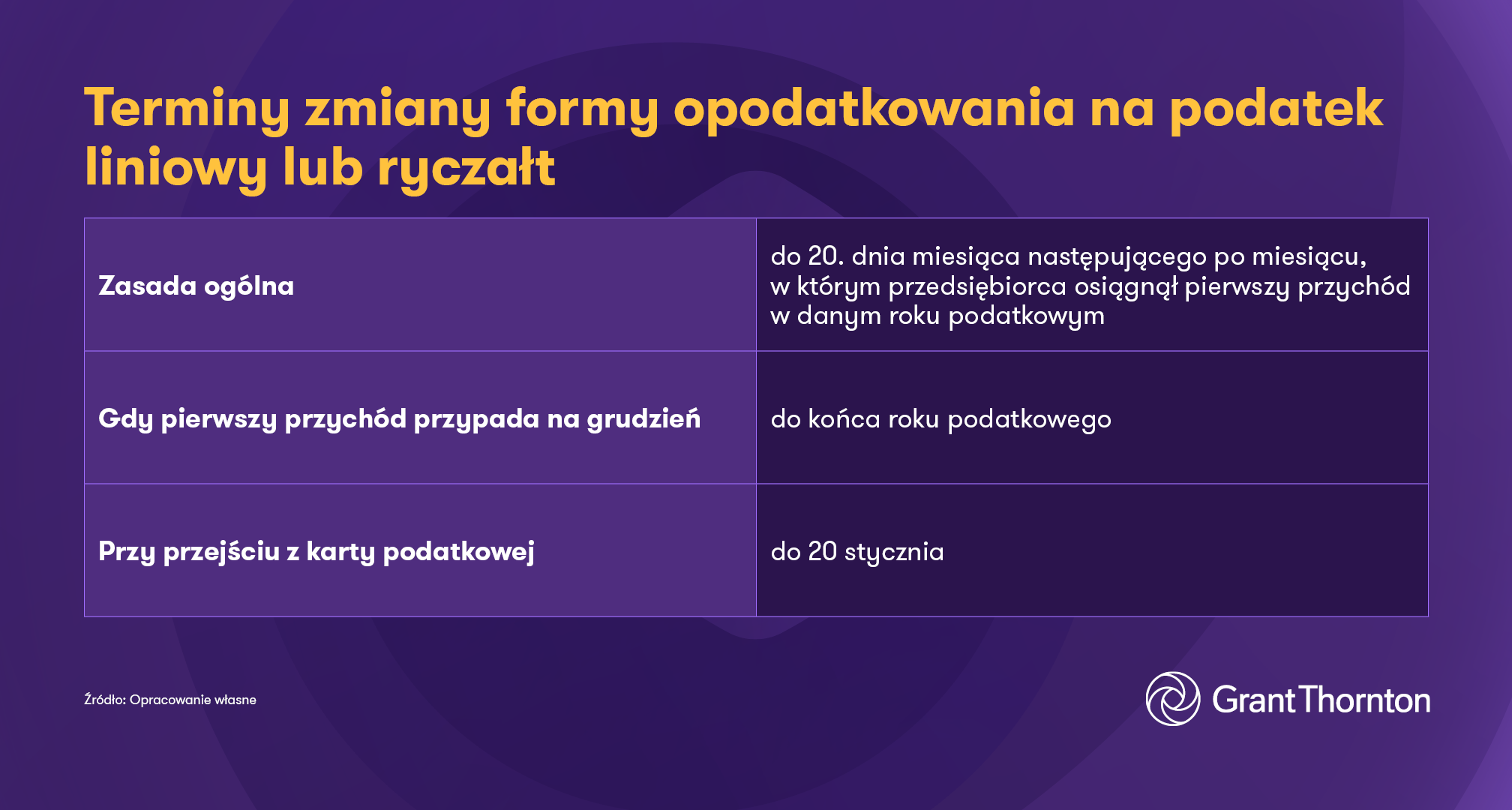

Często zdarza się, że na skutek zmian w strukturze kosztów, poziomie dochodów czy planach inwestycyjnych forma opodatkowania dotychczas stosowana przez przedsiębiorcę przestaje być najkorzystniejsza. W takich sytuacjach warto skorzystać z przysługującego prawa do zmiany formy opodatkowania, która jest możliwa raz w roku i w ściśle określonych terminach. Terminy te różnią się w zależności od wybranego sposobu rozliczeń i sytuacji podatnika.

Przejście na podatek liniowy lub ryczałt od przychodów ewidencjonowanych wymaga złożenia zgłoszenia najpóźniej do 20. dnia miesiąca następującego po miesiącu, w którym przedsiębiorca osiągnął pierwszy przychód w danym roku podatkowym.

Ważny fragment

W praktyce, oznacza to, że jeżeli pierwszy przychód został uzyskany w styczniu, termin na dokonanie zmiany upływa 20 lutego.

Wyjątkiem jest sytuacja, w której pierwszy przychód przypada na grudzień. Wówczas zgłoszenia należy dokonać do końca roku podatkowego. Szczególną regulacją objęci są także podatnicy rozliczający się wcześniej kartą podatkową. W ich przypadku termin na zmianę formy opodatkowania upływa 20 stycznia. Należy przy tym pamiętać, że karta podatkowa nie jest już dostępna dla nowych przedsiębiorców, a po rezygnacji z tej formy nie ma możliwości powrotu do niej.

Ograniczenia w wyborze formy opodatkowania dotyczą również przedsiębiorców świadczących usługi na rzecz byłego lub obecnego pracodawcy. Jeżeli zakres wykonywanych w ramach działalności gospodarczej czynności pokrywa się z obowiązkami realizowanymi wcześniej na podstawie umowy o pracę, w danym roku podatkowym nie można skorzystać ani z podatku liniowego ani z ryczałtu od przychodów ewidencjonowanych. W takiej sytuacji przedsiębiorca zobowiązany jest do rozliczania się według skali podatkowej. Ograniczenia te mają charakter czasowy. Podatek liniowy można wybrać w kolejnym roku podatkowym, natomiast ryczałt staje się dostępny dopiero po upływie dwóch lat od zakończenia stosunku pracy.

Ważny fragment

Przy podejmowaniu decyzji o zmianie, należy także pamiętać, że wybrana forma opodatkowania obowiązuje przez cały rok podatkowy, a jej zmiana możliwa jest dopiero na początku kolejnego roku, z zachowaniem właściwego terminu zgłoszenia.

Istnieją jednak sytuacje wyjątkowe, w których przedsiębiorca traci prawo do stosowania danej formy w trakcie roku, na przykład w przypadku przekroczenia limitu przychodów uprawniających do ryczałtu. Wówczas, od dnia utraty prawa do końca roku podatkowego, rozliczenia prowadzone są według zasad skali podatkowej.

Aktualizacja formy opodatkowania – podstawowe zasady

Przy zmianie formy opodatkowania należy nie tylko pamiętać o samych terminach, ale także właściwym złożeniu zgłoszenia w urzędzie skarbowym. Otóż, przedsiębiorcy decydujący się na przejście na podatek linowy lub ryczałt od przychodów ewidencjonowanych powinni dokonać aktualizacji wpisu w CEIDG na za pomocą formularza CEIDG-1 lub właściwego druku podatkowego. Warto jednak podkreślić różnice. W przypadku podatku liniowego wybór polega na wskazaniu tej formy w zgłoszeniu do urzędu skarbowego albo w zeznaniu podatkowym za dany rok. Natomiast przy ryczałcie konieczne jest dodatkowo określenie rodzaju prowadzonej działalności oraz właściwej stawki ryczałtu.

Zmiana formy opodatkowania w 2026 roku może przynieść firmie realne i odczuwalne oszczędności, pod warunkiem, że taka decyzja będzie poprzedzona analizą indywidualnej sytuacji przedsiębiorstwa. Równie istotne jest także dopełnienie wszystkich wymogów formalnych, w szczególności prawidłowe złożenie stosownego zgłoszenia oraz dochowanie ściśle określonych terminów. Połączenie tych dwóch elementów pozwoli w pełni wykorzystać potencjalne korzyści podatkowe.