W dniu 01.01.2017 r. weszły w życie znowelizowane ustawy o podatku dochodowym od osób prawnych oraz ustawy o podatku dochodowym od osób fizycznych. W obu ustawach wprowadzono szereg zmian w zakresie dokumentowania transakcji zawieranych pomiędzy podmiotami powiązanymi.

Artykuł zaktualizowany 1.03.2017 – ZMIANY WESZŁY JUŻ W ŻYCIE! Więcej w artykule >>Nowe regulacje w zakresie cen transferowych od 2017 roku<< oraz >>Zmiany w cenach transferowych – ważne interpretacje i wyroki<<

Niniejsza publikacja stanowi pierwszy artykuł cyklu opracowanego przez Grant Thornton, prezentującego zakres nowelizacji w obszarze cen transferowych. Nowe regulacje wprowadzają istotne zmiany w zakresie przedmiotowego i podmiotowego określenia obowiązku dokumentacyjnego, które stanowią prawdziwą rewolucję w porównaniu do dotychczasowych wymogów.

W ujęciu podmiotowym, najistotniejsza zmiana dotyczy podwyższenia progu powiązań kapitałowych z obecnych 5% do 25% tj. do poziomu, w którym podatnik posiadający udział w kapitale drugiego podmiotu ma faktyczną kontrolę nad działalnością oraz może wpływać na decyzje biznesowe podmiotu zależnego. Powyższe oznacza również, że transakcje z podmiotami, w których spółka dominująca ma mniejszy udział niż 25%, od początku 2017 r. nie są już objęte obowiązkiem dokumentacyjnym.

Sprawdź Ceny transferowe Grant Thornton

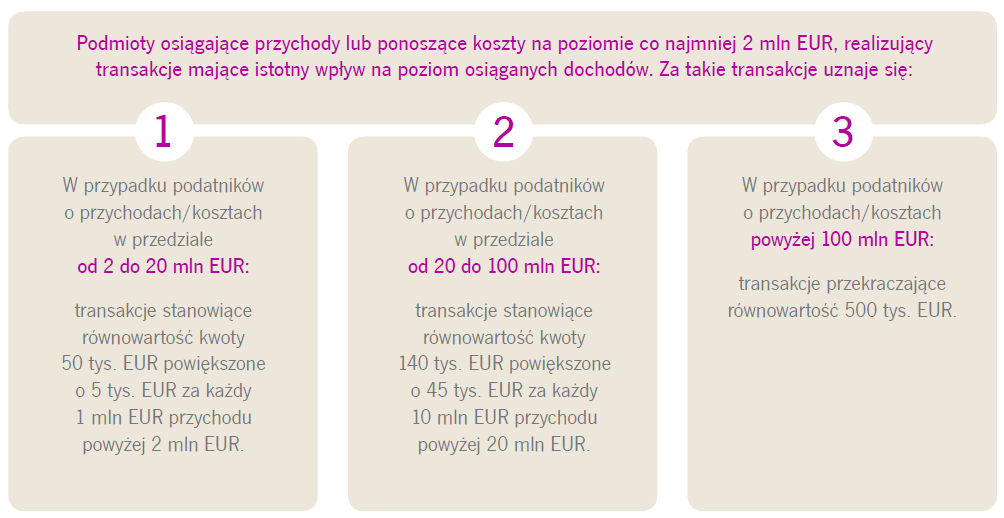

Kolejną, znacząca zmianą jest wyłączenie z obowiązku opracowania dokumentacji cen transferowych najmniejszych przedsiębiorstw tj. podatników, których roczny poziom przychodów lub kosztów nie przekracza równowartości 2 mln EUR (nie dotyczy podatników realizujących transakcje z podmiotami mającymi miejsce zamieszkania, siedzibę lub zarząd w rajach podatkowych). Nowelizacje ustaw o podatkach dochodowych wprowadzają algorytm ustalania limitów, powodujących konieczność sporządzenia dokumentacji cen transferowych, których główne założenia zostały przedstawione poniżej.

Nowe regulacje uzależniają obowiązek dokumentacyjny od skali działalności przedsiębiorstwa mierzonej poziomem osiąganych przychodów i ponoszonych kosztów. Wraz ze wzrostem skali działalności podatnika rósł będzie również poziom limitów, od których będzie ustalany obowiązek dokumentacyjny. Powyższa zmiana oznacza odejście od obecnej filozofii ustalania limitów, które są niezależne od skali działalności podatnika (obowiązują sztywne limity dla wszystkich podatników).

Obowiązkowi dokumentacyjnemu podlegają ponadto:

- umowy spółek niebędących osobami prawnymi, jak również umowy wspólnego przedsięwzięcia. Powyższy obowiązek występuje w przypadku, gdy wartość wkładów wniesionych przez wspólników spółek osobowych lub wartość umowy wspólnego przedsięwzięcia przekroczy równowartość 50 tys. EUR,

- transakcje oraz inne zdarzenia gospodarcze z udziałem podmiotów mających miejsce zamieszkania, siedzibę lub zarząd w krajach stosujących szkodliwą konkurencję podatkową. Obowiązek dokumentacyjny powstanie w przypadku operacji gospodarczych, których kwota przekracza równowartość 20 tys. EUR.

Co istotne również, znowelizowane ustawy o podatkach dochodowych nakładają obowiązek opracowania dokumentacji cen transferowych również za rok następujący po roku, w którym wystąpiły transakcje przekraczające limity dokumentacyjne (dotychczas taki obowiązek nie występował).

Komentarz eksperta

Marcin Żmuda

Menedżer, Zespół Cen Transferowych Grant Thornton

W mojej ocenie, zmiany w zasadach ustalania obowiązku sporządzania dokumentacji cen transferowych, należy uznać za korzystne z perspektywy podatników. Kierunek zmian jest szczególnie istotny dla największych przedsiębiorstw, dla których znacząco wzrosną limity dokumentacyjne. W przypadku tej grupy podatników, spod obowiązku dokumentacyjnego zostaną wyłączone transakcje o relatywnie niskim wpływie na poziom zobowiązań podatkowych, podlegających obowiązkowi opracowania dokumentacji cen transferowych na podstawie dotychczasowych przepisów podatkowych.

Zmiany w przepisach będą miały również wpływ na odciążenie administracyjne najmniejszych podatników, którzy wyłączeni zostali spod obowiązku przygotowywania dokumentacji cen transferowych dla transakcji wewnątrzgrupowych.