Finanse, budownictwo, zdrowie, IT i energetyka to najbardziej atrakcyjne branże w Polsce w 2019 r. pod względem liczby przejętych podmiotów. Co ciekawe, 46% inwestorów kupujących w Polsce, to polskie firmy. W naszym kraju inwestowały również podmioty z Wielkiej Brytanii (7,9%), Niemiec (6,4%) i Stanów Zjednoczonych (6,4%).

Podsumowanie

- Branża Zdrowia jedną z czołowych branż, w których toczyły się procesy konsolidacyjne.

- W Polsce w dalszym ciągu jest mała aktywność inwestorów finansowych, tylko 18% transakcji dotyczyło zakupów przez fundusze .

- Polskie firmy najchętniej przejmują u siebie, aż 78% transakcji zakupów przez polskie firmy dotyczyło rynku rodzimego.

Procesy konsolidacyjne w branży zdrowia

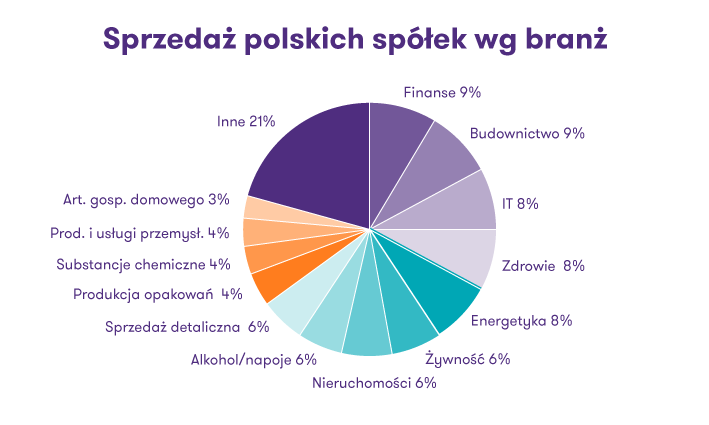

Finanse, Budownictwo, Zdrowie, IT i Energetyka to najbardziej atrakcyjne branże w Polsce w 2019 r. pod względem liczby przejętych podmiotów. O ile w większości tych branż duża liczba transakcji nie jest zaskoczeniem, o tyle warto zwrócić uwagę na zachodzące w ostatnim roku procesy konsolidacyjne w branży Zdrowia. Działo się tak za sprawą dużej aktywności największych operatorów na rynku opieki zdrowotnej, tj. PZU Zdrowie, Luxmed i Medicover, którzy zrealizowali najwięcej przejęć w tym sektorze kupując między innymi sieci Neomedic, Falck Centra Medyczne oraz Intercard.

Jedną z większych transakcji w branży finansowej było przejęcie firmy leasingowej Prime Car Management przez PKO Leasing S.A. Wartość transakcji wyniosła około 267 mln PLN. Aktywność w tym zakresie odnotowano także w branży usług windykacyjnych i płatności elektronicznych.

Ciekawą transakcją na rynku IT była sprzedaż spółki BlueSoft Sp. z o.o. zajmującej się dostarczaniem rozwiązań informatycznych na rynek korporacyjny. Firmę zakupił Orange S.A, jeden z największych dostawców usług telekomunikacyjnych.

W tym roku dużą aktywnością cechował się rynek budownictwa. Jedną z największych transakcji było przejęcie Polcom Group, producenta hoteli modułowych, przez Pacific Investment Management Company LLC I Griffin Real Estate Sp. z o.o. Griffin jest odpowiedzialny między innymi za stworzenie sieci domów studenckich Student Depot. Do pozostałych transakcji z tej branży zaliczamy sprzedaż Mostostal Warszawa, Pfeiderer Deutschland czy obsługiwany przez Grant Thornton proces sprzedaży spółki Euroklimat.

Branża energetyczna została zdominowana przez transakcje sprzedaży spółek z zakresu energii odnawialnej czyli farmy wiatrowe, energia słoneczna i energia geotermalna. Poza tym transakcją o dużej wartości było przejęcie Zespołu Elektrowni Patnów Adamów Konin przez cypryjską spółkę Argumenol Investment Company.

Ważny fragment

Wśród inwestorów nabywających polskie firmy w zdecydowanej większości – aż w 82% przeważali inwestorzy branżowi, a tylko w 18% inwestorzy finansowi. Co ciekawe, 46% inwestorów kupujących w Polsce, to polskie firmy. Warto podkreślić, że w naszym kraju inwestowały również podmioty z Wielkiej Brytanii (7,9%), Niemiec (6,4%) i Stanów Zjednoczonych (6,4%).

Jak zakupy, to u siebie

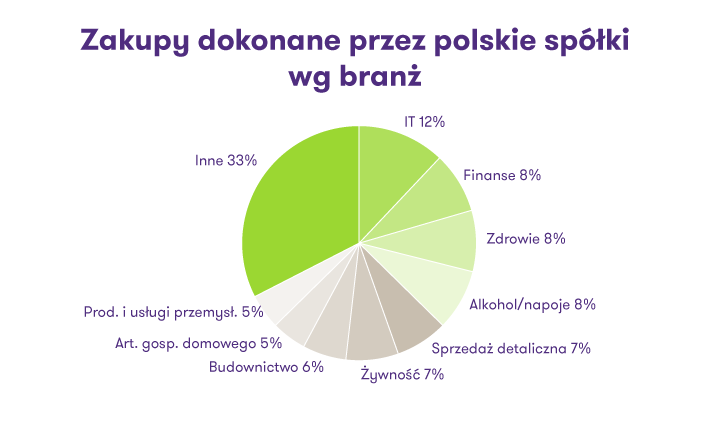

Polskie Spółki ruszyły na zakupy w bardzo analogicznych branżach, w jakich zachodziły transakcje sprzedaży. Dla nich również najciekawsze były: IT, Budownictwo, Zdrowie, Alkohole i napoje oraz Finanse. Wynika to z faktu, iż w zdecydowanej większości przejęcia dotyczyły rynku polskiego, aż 78% transakcji zakupów przez polskie firmy dotyczyło rynku rodzimego. Jednocześnie kierunkiem akwizycji były też kraje takie jak Rumunia i Niemcy.

Warto również podkreślić, że tylko 21% transakcji było dokonanych przez fundusze inwestycyjne, pozostałe 79% zrealizowali inwestorzy branżowi. Z ciekawszych transakcji branżowych na rynku międzynarodowym można wymienić kolejną akwizycję dokonaną przez Fabrykę Farb i Lakierów Śnieżka S.A. dotyczącą zakupu węgierskiego Poli-Farbe Kft, producenta farb i środków chemicznych. Aktywnie na rynku zagranicznym działały też polskie fundusze Innova Capital i Abris Capital Partners, które nabyły spółki z branż IT, sprzedaży detalicznej i branży produkcji wyrobów stomatologicznych. Fundusze chętnie kupowały na rynku rumuńskim.

W powyższym artykule wykorzystano dane o transakcjach M&A odnotowanych w bazie MergerMarket.

Tendencje na rynku transakcyjnym w 2020 roku

Jakie tendencje będą zachodziły w kolejnym roku? Na pewno ostatniego słowa nie powiedzieli operatorzy na rynku opieki zdrowotnej i należy przewidywać, że konsolidacja na tym rynku będzie silna również w 2020 r. W celu zbadania tendencji w przyszłości warto przyjrzeć się pojedynczym transakcjom w branżach, w których dotąd nie było ich wiele, tj. w branży kosmetycznej i środków czystości. Ich pojawienie się może wyznaczać kierunek akwizycyjny na kolejny rok.

Prawdopodobnie będzie też rosła aktywność polskich firm za granicą. Dynamicznie rozwijające się firmy będą coraz chętniej rozglądały się za zakupami za granicą w celu dostępu do szerszego grona klientów oraz pozyskania nowych kompetencji.

WSPÓŁAUTOR: Filip Szafiński, Asystent, Kupno i sprzedaż firmy