Zmiany przez niego wprowadzone sprawią, że sprawozdania finansowe będą zawierały bardziej przejrzyste i porównywalne informacje dotyczące wyników finansowych spółek. Jest to odpowiedź RMSR na głosy inwestorów, którzy wskazywali na nieporównywalność informacji w sprawozdaniach i brak istotnych danych niezbędnych do podejmowania decyzji. Standard będzie miał wpływ na wszystkie spółki sporządzające sprawozdania finansowe zgodnie z MSSF.

Podsumowanie

- Jakie nowe wymagania wprowadza Międzynarodowy Standard Sprawozdawczości Finansowej nr 18

- MSSF 18: poprawa porównywalności rachunku zysków i strat

- Ujawnienia wskaźników specyficznych zdefiniowanych przez zarząd – MSSF 18

- Zasady agregacji i dezagregacji informacji w sprawozdaniach finansowych wg MSSF 18

- MSSF 18 a koszty operacyjne

- Pozostałe zmiany wprowadzone przez MSSF 18

- Data wejścia w życie MSSF 18

Najistotniejsze zmiany w nowym MSSF 18 dotyczą rachunku zysków i strat oraz informacji dodatkowych do sprawozdania finansowego. Nowy standard wpływa również na rachunek przepływów pieniężnych. Drobne zmiany odnoszą się do bilansu, sprawozdania z całkowitych dochodów oraz zestawienia zmian w kapitale własnym.

Jakie nowe wymagania wprowadza Międzynarodowy Standard Sprawozdawczości Finansowej nr 18

Kluczowe wymagania, które wprowadza MSSF 18 dotyczą 3 obszarów:

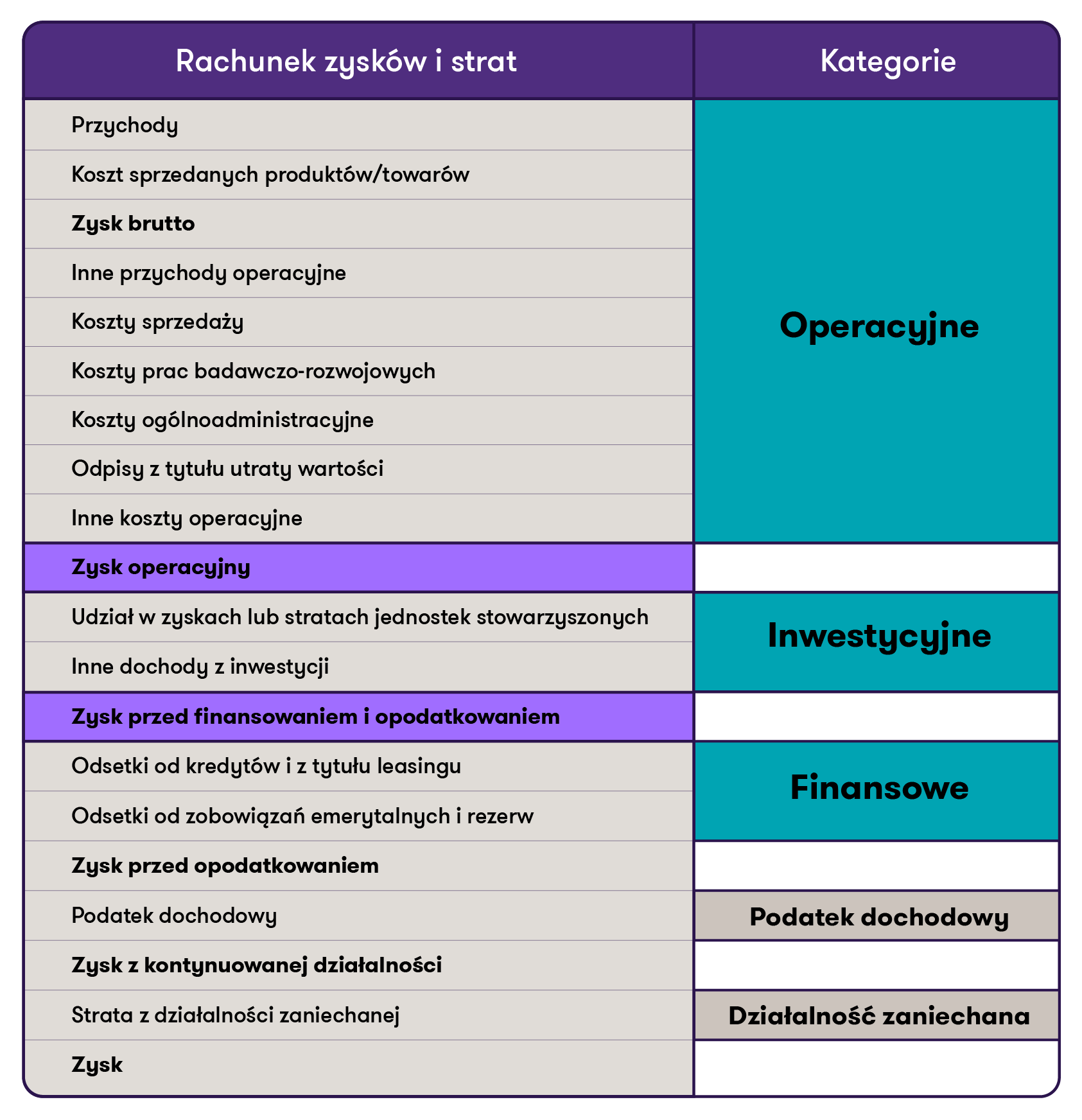

- poprawy porównywalności rachunku zysków i strat poprzez wymóg, aby spółki klasyfikowały wszystkie pozycje przychodów i kosztów w rachunku zysków i strat do jednej z pięciu kategorii: operacyjnej, inwestycyjnej, finansowej, podatku dochodowego i działalności zaniechanej; pierwsze trzy kategorie są kategoriami nowo wprowadzonymi;

- ujawnienia wskaźników specyficznych dla przedsiębiorstwa, zdefiniowanych przez zarząd (management-defined performance measures – MPMs);

- zasad agregacji i dezagregacji informacji w sprawozdaniach finansowych.

MSSF 18: poprawa porównywalności rachunku zysków i strat

Obecnie rachunek zysków i strat nie ma określonej struktury, a spółki same decydują jakie pozycje przychodów i kosztów zaprezentować. Często wybieraną pozycją jest zysk operacyjny, jednak sposób jego obliczania jest różny, co zmniejsza jego porównywalność. Badanie RMSR przeprowadzone na 100 spółkach wykazało, że ponad 60 z nich podało dane dotyczące zysku operacyjnego, stosując co najmniej dziewięć różnych sposobów jego obliczania.

Google news

Bądź na bieżąco ze zmianami w prawie, podatkach i księgowości! Zaobserwuj nas w Wiadomościach Google

Nowy standard definiuje trzy nowe kategorie grupowania przychodów i kosztów: operacyjne, inwestycyjne i finansowe. Wszystkie spółki będą musiały klasyfikować przychody i koszty zgodnie z tym, czy dotyczą ich podstawowej działalności (operacyjnej), inwestycyjnej, czy finansowej.

- Kategoria operacyjne obejmuje przychody i koszty powstałe z podstawowej działalności spółki oraz te, które nie mogą być przypisane do kategorii inwestycyjne lub finansowe, niezależnie od tego czy te przychody i wydatki są incydentalne lub nietypowe.

- Kategoria inwestycyjne obejmuje przychody i koszty pochodzące z inwestycji w jednostki stowarzyszone i wspólne przedsięwzięcia, ze środków pieniężnych i ich ekwiwalentów oraz z aktywów, które generują zwrot niezależnie od działalności firmy, np. czynsze z nieruchomości inwestycyjnej.

- Kategoria finansowe obejmuje transakcje, których celem jest pozyskanie środków finansowych. Są to przychody i koszty ze zobowiązań czysto finansowych, takich jak kredyty bankowe i obligacje, a także koszty odsetek od wszelkich innych zobowiązań, np. z tytułu leasingu.

Różnice kursowe są zaliczane do tej samej kategorii, co przychody i koszty dotyczące pozycji, które spowodowały powstanie różnic kursowych. Spółka może klasyfikować różnice kursowe do kategorii operacyjnej, jeśli klasyfikacja różnic kursowych w ten sposób wiązałaby się z nadmiernymi kosztami lub wysiłkiem.

Dla jednostek takich, jak banki, firmy inwestycyjne czy ubezpieczyciele, zaklasyfikowanie przychodów i kosztów do odpowiedniej kategorii może być bardziej skomplikowane. Koszty i przychody, które w przypadku innych podmiotów byłyby klasyfikowane do kategorii inwestycyjnej lub finansowej, dla takich spółek mogą być kosztami i przychodami z głównej działalności. MSSF 18 zawiera wytyczne dotyczące tego jak powinny wyglądać rachunki zysków i strat spółek, których podstawową działalnością jest inwestowanie w aktywa lub zapewnienie finansowania klientom.

Dodatkowymi dwiema kategoriami grupowania przychodów i kosztów w rachunku wyników i strat są podatek dochodowy i działalność zaniechana. Obejmują one odpowiednio przychody i koszty wynikające z zastosowania MSR 12 „Podatek dochodowy” oraz MSSF 5 „Aktywa trwałe przeznaczone do sprzedaży i działalność zaniechana”.

Standard 18 wymaga od firm prezentacji rachunku zysków i strat zawierającego dwie nowe zdefiniowane linie: zysk operacyjny i zysk przed finansowaniem i opodatkowaniem.

Rada wskazuje, że taka spójna struktura poprawi porównywalność rachunku zysków i strat i nie będzie miała wpływu na sposób, w jaki spółki mierzą swoje wyniki, a jedynie na sposób, w jaki je prezentują. Zapewni to inwestorom spójny punkt wyjścia do analizy wyników spółek i ułatwi ich porównywanie.

Ujawnienia wskaźników specyficznych zdefiniowanych przez zarząd – MSSF 18

Obecnie wiele spółek stosuje specyficzne dla siebie wskaźniki miar wyników działalności zdefiniowanych przez kierownictwo (MPMs – management-defined performance measures) – określane jako alternatywne miary działalności – które jednak nie są wymagane przez MSSF. Inwestorzy wskazują, że miary te są przydatne, jednak większość spółek nie ujawnia informacji niezbędnych do zrozumienia tych miar, sposobu w jaki są liczone, ani dlaczego są stosowane.

MSSF 18 wprowadza nowe regulacje dotyczące wskaźników miar wyników działalności zdefiniowanych przez jej kierownictwo (wskaźniki zwane dalej jako: MPMs) i definiuje je jako odpowiednio zagregowane pozycje przychodów i kosztów, które spełniają łącznie wszystkie poniższe kryteria:

- wskaźniki te są wykorzystywane w komunikatach publicznych poza sprawozdaniami finansowymi, takimi jak komentarze zarządu, komunikaty prasowe i prezentacje dla inwestorów (co istotne: komunikaty ustne, pisemne transkrypcje komunikatów ustnych lub posty w mediach społecznościowych nie stanowią komunikatów publicznych w celu identyfikacji MPMs),

- wskaźniki te służą do przekazania inwestorom opinii kierownictwa na temat pewnych aspektów wyników finansowych jednostki jako całości,

- wskaźniki te nie są wymienione w MSSF 18 lub nie są wyraźnie wymagane przez inne MSSF.

Przykładami wskaźników MPMs są skorygowany zysk operacyjny oraz skorygowany zysk bez odsetek, podatków i amortyzacji (EBITDA).

Ważny fragment

W sytuacji, gdy miara stosowana w komunikacji publicznej nie odzwierciedla poglądu kierownictwa, spółka nie powinna jej uznawać za MPMs, powinna jednak posiadać rozsądne i możliwe do poparcia wyjaśnienia dowodzące słuszności takiej decyzji, np. w sytuacji, gdy stosowanie miar jest wymagane przez regulacje, ale miary te nie są wykorzystywane wewnętrznie przez kierownictwo do podejmowania decyzji i nie odzwierciedlają jego poglądów na temat wyników spółki.

Nowy standard wymaga ujawnień dotyczących wskaźników MPMs w osobnej nocie. Spółki będą zobowiązane do ujawnienia uzgodnień dotyczących stosowanej miary do najbardziej porównywalnej zdefiniowanej pozycji prezentowanej w rachunku zysków i strat, np. do zysku operacyjnego, a także do przedstawienia wyjaśnień dlaczego dany MPMs jest prezentowany w sprawozdaniu oraz w jaki sposób odzwierciedla pogląd kierownictwa i jak został obliczony. Wymagane będzie również wyjaśnianie wszelkich zmian dotyczących MPMs i zamieszczenie oświadczenia, że wskaźnik odzwierciedla pogląd kierownictwa na dany aspekt wyników finansowych spółki oraz że niekoniecznie jest porównywalny ze wskaźnikami o podobnych opisach dostarczanych przez inne spółki.

Ujawnienia, które wprowadza MSSF 18, będą podlegać audytowi. Spółki już przed wejściem w życie standardu mogą zdecydować się na weryfikację zasadności stosowanych miar lub usprawnienie metod ich kalkulacji. Nowe wymagania standardu mają zapewnić, by informacje dotyczące wskaźników MPMs były przejrzyste i użyteczne dla inwestorów.

Zasady agregacji i dezagregacji informacji w sprawozdaniach finansowych wg MSSF 18

Nowe zasady grupowania informacji, które wprowadza MSSF 18, uwzględniają potrzeby inwestorów związane z analizą sprawozdań finansowych. Inwestorzy zgłaszali, że spółki grupują informacje w sposób utrudniający lub uniemożliwiający pozyskanie odpowiednich informacji ze sprawozdań finansowych. Niektóre informacje były przedstawiane w sposób zawierający zbyt wiele szczegółów, a niektóre nie zawierały potrzebnych danych do zrozumienia sprawozdania.

RMSR w nowym standardzie dostarcza spółkom lepsze wytyczne dotyczące tego, jak należy grupować transakcje i inne zdarzenia gospodarcze oraz jakie informacje powinny być prezentowane w podstawowych składnikach sprawozdania finansowego, a jakie w notach dodatkowych w taki sposób, by były przydatne i zrozumiałe dla inwestorów.

Zgodnie z MSSF 18 do podstawowych składników sprawozdania finansowego zaliczamy:

- sprawozdanie z sytuacji finansowej (bilans),

- rachunek zysków i strat,

- sprawozdanie z całkowitych dochodów,

- zestawienie zmian w kapitale własnym,

- rachunek przepływów pieniężnych,

- noty dodatkowe.

Spółki będą zobowiązane, by w poszczególnych składnikach sprawozdań finansowych przedstawiać w sposób uporządkowany swoje aktywa, zobowiązania, kapitał, przychody i koszty oraz przepływy pieniężne, tak by zapewnić zrozumiały przegląd prezentowanych pozycji.

Noty dodatkowe, wraz z innymi podstawowymi elementami sprawozdania finansowego, mają pełnić uzupełniającą się funkcję.

W notach należy ujawniać informacje niezbędne do zrozumienia poszczególnych pozycji sprawozdania finansowego. Jeżeli przedstawienie dodatkowych informacji jest potrzebne do realizacji podstawowego celu sprawozdania finansowego, tj. przedstawienia rzetelnego i jasnego obrazu sytuacji spółki (true and fair view), spółka jest zobowiązana do ujawnienia tych informacji w notach dodatkowych.

Nowe wytyczne wymagają od spółek grupowania pozycji o takich samych cechach i rozdzielania pozycji, które się od siebie różnią. Może się to wiązać również z wyszczególnieniem pojedynczych pozycji, z dotychczas grupowanych, jeśli są materialne. Standard wskazuje przykładowe cechy, wg. których można grupować pozycje, np. rodzaj, funkcja, położenie geograficzne i środowisko regulacyjne.

MSSF 18 a koszty operacyjne

Standard MSSF 18 nakłada na spółki bardziej szczegółowe wymogi dotyczące prezentacji i grupowania kosztów operacyjnych. Spółka musi klasyfikować i prezentować pozycje kosztów operacyjnych w sposób zapewniający najbardziej przydatne i uporządkowane podsumowanie tych pozycji, zarówno ze względu na charakter (koszty według rodzaju), jak i funkcję wydatków. Zgodnie zatem z MSSF 18, spółki mogą prezentować koszty operacyjne według:

- rodzaju,

- funkcji,

- stosując prezentację mieszaną (według rodzaju i funkcji).

Do kosztów klasyfikowanych według rodzaju zaliczamy zasoby ekonomiczne wykorzystane do realizacji zadań firmy, takie jak wynagrodzenia, amortyzacja czy koszty reklamy.

Koszty klasyfikowane według funkcji odnoszą się do zadań, dla których zostały one poniesione, np. koszty sprzedaży, koszty administracyjne.

Jeżeli jakiekolwiek pozycje kosztów sklasyfikowane są według funkcji, w nocie dodatkowej należy także ujawnić łączne kwoty amortyzacji, świadczeń pracowniczych, odpisów z tytułu utraty wartości i ich odwrócenia oraz odpisów aktualizujących wartość zapasów i ich odwrócenia.

Pozostałe zmiany wprowadzone przez MSSF 18

Nowy standard wprowadza również zmiany w prezentacji rachunku przepływów pieniężnych, choć zmiany w tym obszarze są mniej rewolucyjne w porównaniu z rachunkiem zysków i strat. Zgodnie z definicją zawartą w Międzynarodowym Standardzie Rachunkowości 7 „Sprawozdanie z przepływów pieniężnych”, spółki będą zobowiązane do stosowania zysku operacyjnego jako linii w rachunku wyników będącej punktem wyjścia dla rachunków z przepływów pieniężnych sporządzanych metodą pośrednią. Rada wprowadzając nowy standard usunęła możliwość prezentacji przepływów pieniężnych z odsetek i dywidend w sposób alternatywny. Dywidendy i odsetki zapłacone należy klasyfikować do przepływów pieniężnych z działalności finansowej, natomiast dywidendy i odsetki otrzymane są klasyfikowane do przepływów pieniężnych z działalności inwestycyjnej. Zmiany te mają uprościć praktykę oraz zmniejszyć różnorodność w ich prezentacji.

Drobne zmiany odnoszą się również do MSR 33 „Zysk na akcję”. Spółki będą mogły ujawnić dodatkowy zysk na akcje pod warunkiem, że licznikiem będzie pozycja z rachunku wyników określona w MSSF lub MPM.

Wartą wzmianki zmianą jest nowy wymóg dotyczący MSR 34 „Śródroczna sprawozdawczość finansowa”. Spółki będą zobowiązane do ujawniania informacji na temat MPMs również w śródrocznych sprawozdaniach finansowych. Drobne zmiany dotyczą również skróconych sprawozdań okresowych prezentowanych w raportach śródrocznych.

Data wejścia w życie MSSF 18

Nowy standard będzie obowiązkowy dla rocznych okresów sprawozdawczych rozpoczynających się 1 stycznia 2027 r. lub później. Spółki mogą zdecydować o zastosowaniu wymogów MSSF 18 dla wcześniejszych rocznych okresów sprawozdawczych. Standard trzeba stosować retrospektywnie, więc w momencie przyjęcia standardu konieczne jest zaprezentowanie informacji porównawczych.

Ważny fragment

UWAGA! Rada Międzynarodowych Standardów Rachunkowości (RMSR) 9 maja 2024 r. wydała kolejny nowy standard MSSF 19 pt. „Spółki zależne bez odpowiedzialności publicznej: ujawnianie informacji”, który również wchodzi w życie 1 stycznia 2027 r. Szczegóły przedstawimy niebawem.

Mimo, iż spółki stosujące MSSF i ich audytorzy mają jeszcze czas na przygotowanie się do zastosowania MSSF 18 oraz MSSF 19, zachęcamy by rozważyć wpływ tych zmian z odpowiednim wyprzedzeniem m.in. pod kątem ich wpływu na sprawozdanie finansowe, proces i system raportowania oraz komunikację z inwestorami.

AUTORZY: Katarzyna Juszkiewicz, Specjalista ds. księgowości, współpraca merytoryczna: Piotr Schramma, Główny specjalista ds. sprawozdawczości MSSF