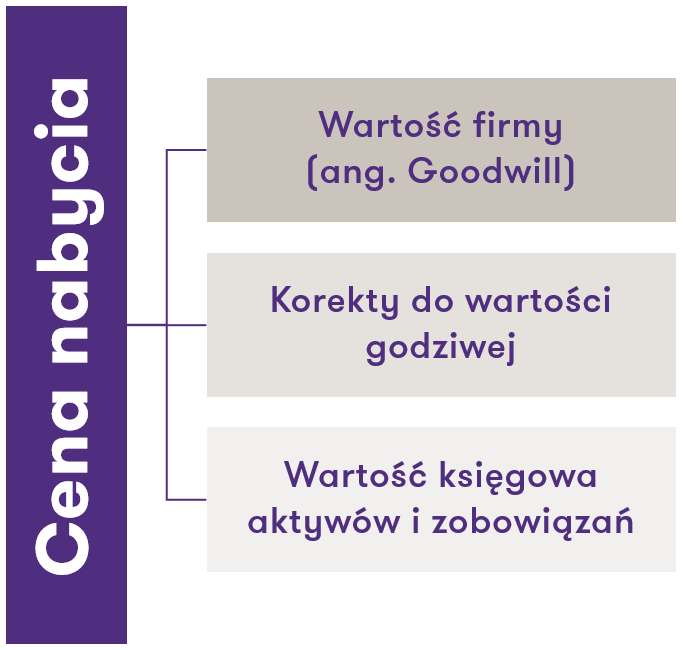

Alokacja ceny nabycia (ang. Purchase Price Allocation, w skrócie PPA) jest procesem określającym wartość godziwą każdego z aktywów i zobowiązań przejmowanej spółki na dzień transakcji. W procesie tym ujawniane są również nowe pozycje bilansowe, takie jak wartości niematerialne i prawne oraz wartość firmy, które wcześniej nie stanowiły majątku przejmowanego podmiotu.

Podsumowanie

- Potrzeba przeprowadzenia alokacji ceny nabycia wynika głownie z wymogów sprawozdawczości finansowej, tj. MSSF 3 Połączenia jednostek gospodarczych (ang. IFRS 3 Business combinations), a w szczególności w związku z wymogiem sporządzenia skonsolidowanego sprawozdania finansowego jednostki przejmującej.

- Alokacja ceny nabycia jest jednym z kluczowych etapów w procesie zakupu firmy, który pozwala na sprawne i rzetelne przeprowadzenie transakcji.

Wartość firmy (ang. goodwill) jest różnicą pomiędzy ceną zakupu i wartością godziwą zidentyfikowanych aktywów i zobowiązań. Wartość godziwa (ang. fair value) jest szacowana według zaleceń MSSF 13 Ustalenie wartości godziwej (ang. IFRS 13 Fair value) i oznacza kwotę, za jaką w warunkach rynkowych składnik aktywów mógłby zostać wymieniony, a zobowiązanie uregulowane, pomiędzy zainteresowanymi i dobrze poinformowanymi stronami transakcji. Wartość ta może być określona w oparciu o podejście rynkowe, dochodowe lub kosztowe.

Jak wygląda proces alokacji ceny nabycia (PPA)?

Proces alokacji ceny nabycia jest dość złożony i składa się z następujących kroków:

Krok 1 – Określenie wartości godziwej kosztu połączenia spółek

Ten etap może okazać się dość trudnym zadaniem. Po pierwsze, cena zakupu mogła nie zostać zapłacona wyłącznie gotówką, ale także częściowo kapitałem własnym lub płatnościami odroczonymi lub warunkowymi, takimi jak earn-out. Oznacza to, że ostateczna wartość ceny zakupu może nie być w chwili przeprowadzania alokacji ceny nabycia całkowicie klarowna. Wypłata earn-outu często jest zależna od osiągnięcia przez przejęty podmiot różnego rodzaju targetów, takich jak poziom przyszłych przychodów czy marż operacyjnych.

Ważny fragment

Należy mieć również na uwadze pytanie, czy zapłata warunkowa nie jest powiązana z kontynuacją zatrudnienia sprzedających oraz ich przyszłymi usługami dla przejętego podmiotu, gdyż potencjalnie takie koszty należałoby wyłączyć z kosztów nabycia.

Krok 2 – Identyfikacja aktywów i zobowiązań w przejętej jednostce oraz ich korekty do wartości godziwej

Celem alokacji ceny nabycia jest ocena, czy wartość godziwa wszystkich aktywów i zobowiązań w bilansie otwarcia różni się od ich wartości księgowej. Jeżeli istnieją istotne różnice pomiędzy wartością godziwą a wartością księgową, dane aktywo czy zobowiązanie zostaje przeszacowane do wartości godziwej. Typowymi składnikami podlegającymi przeszacowaniu są składniki majątku trwałego jak nieruchomości czy maszyny i urządzenia, ale również zapasy, inwestycje w jednostkach stowarzyszonych i zobowiązania długoterminowe.

Poza potencjalnymi korektami wartości godziwej dla istniejących pozycji w bilansie, przejęty podmiot może również posiadać aktywa (jak wartości niematerialne i prawne czy prawo do użytkowania aktywa (ang. Right of Use Asset)) i zobowiązania, które wcześniej nie spełniały kryteriów ujęcia, natomiast w przypadku przejęcia standardy rachunkowe wymagają wyceny oraz ujęcia ich w bilansie otwarcia.

Każdy składnik wartości niematerialnych musi spełnić następujące kryteria, aby mógł być rozpoznany w bilansie:

- jest prawdopodobne, że przyszłe korzyści ekonomiczne popłyną do firmy w wyniku jego użycia; oraz

- jego wartość godziwą można wiarygodnie wycenić.

Ponadto składnik aktywów spełnia kryterium identyfikowalności tylko wtedy, gdy:

- jest możliwy do oddzielenia: można go podzielić lub oddzielić od jednostki i sprzedać, przenieść prawo do użytkowania, udzielić licencji, wynająć lub wymienić, indywidualnie lub razem z powiązaną umową, możliwym do zidentyfikowania składnikiem aktywów lub zobowiązaniem, niezależnie od tego, czy jednostka ma taki zamiar

- wynika z umowy lub innych praw, niezależnie od tego, czy prawa te są zbywalne lub możliwe do oddzielenia od jednostki lub innych praw i obowiązków.

Krok 3 – Wycena wartości niematerialnych

Powinna być przeprowadzona w oparciu o wytyczne standardów rachunkowych jak np. MSSF 13 Ustalenie wartości godziwej (ang. IFRS 13 Fair value), jak również ogólnie przyjęte i dopuszczalne metody wyceny jak metoda rynkowa, dochodowa czy kosztowa.

Dodatkowo, należy również pamiętać o potrzebie określenia wysokości podatku odroczonego dotyczącego tymczasowych różnic podatkowych. Wysokość takiego podatku powinna być skalkulowana w oparciu o obowiązujące w dniu transakcji przepisy podatkowe.

Krok 4 – Alokacja

Ostatecznie, koszt nabycia zostaje alokowany pomiędzy nabyte aktywa i zobowiązania a różnica wynikająca z alokacji jest ujęta w bilansie otwarcia jako wartość firmy.

Wartość firmy jest wartością rezydualną, którą przejmujący spodziewa się spieniężyć w przyszłości z aktywów, które obecnie nie istnieją, takich jak wzrost przychodów od przyszłych klientów czy efekty synergii wynikające z połączenia podmiotów. Standardy rachunkowe wymagają by wartość firmy była testowana na utratę wartości corocznie w celu sprawdzenia czy podmiot może ją odzyskać. Dlatego też aby odpowiednio monitorować odzyskiwalność wartości firmy należy ustalić czy dana transakcja dotyczy indywidualnego ośrodka generującego środki pieniężne (ang. Cash Generating Unit, w skrócie CGU) czy też transakcja dotyczy wielu CGU, gdyż alokacja ceny nabycia powinna być przeprowadzona na poziomie CGU.

MSR 36 Utrata wartości aktywów (ang. IAS 36 Impairment of assets) definiuje CGU jako „najmniejsza możliwa do określenia grupa aktywów, która generuje wpływy środków pieniężnych, które są w znacznym stopniu niezależne od wpływów środków pieniężnych pochodzących z innych aktywów lub ich grup”.

Dlaczego alokacja ceny nabycia jest istotna dla biznesu?

Rok 2023 rozpoczął się z ostrożnymi perspektywami na rynku M&A. Globalna gospodarka była zamroczona obawami przed recesją i rosnącymi stopami procentowymi, gdyż rządy centralne starały się wyhamować rekordową inflację w wielu regionach. Konsekwentnie aktywność na rynkach M&A spowolniła w stosunku do 2022, niemniej jednak nadal pozostaje powyżej poziomów sprzed pandemii w 2019 roku.

Podpisanie umowy kupna lub sprzedaży firmy często jest bardzo pamiętną chwilą dla osób zaangażowanych w transakcję przejęcia i fuzji. Jest to jednak tylko jeden z etapów tego cyklu, w którym każdy krok wpływa na pozostałe. Wielu przedsiębiorców spotyka się z terminem alokacji ceny nabycia (PPA) dopiero po dokonaniu transakcji i niejednokrotnie nie do końca rozumieją na czym polega cały proces. W konsekwencji prowadzi do tego że wycena przejętych aktywów jest przeprowadzona dość późno. Dlatego też zaangażowanie specjalisty od wycen do przeprowadzenia alokacji ceny nabycia zaraz po zamknięciu transakcji jest jednym z kluczowych kroków, aby uniknąć nieoczekiwanych niespodzianek i opóźnień zakończenia procesu audytu sprawozdań finansowych podmiotu przejmującego.

Alokacja ceny nabycia to złożone zadanie, ale przy odpowiednim przygotowaniu i wyczuciu potencjalnych trudności, które mogą się pojawić, a także przy zarezerwowaniu odpowiedniej ilości czasu potrzebnej na wykonanie, może być sprawnie przeprowadzone. Terminowość jest tutaj kluczowa gdyż zapewni dyrektorom finansowym i głównym księgowym komfort przy sporządzaniu skonsolidowanych sprawozdań finansowych. Tym samym wsparcie wyspecjalizowanych konsultantów przy sporządzaniu alokacji ceny nabycia w okresach o dużym natężeniu raportowania jest dobrym rozwiązaniem które odciąży zespół księgowy. Co więcej doświadczenie specjalistów zajmujących się takimi tematami na co dzień pozwoli uwzględnić wiele nietypowych elementów, z którymi zespoły finansowe pracujące po stronie przedsiębiorstw mogą nie być w stanie zidentyfikować.