Trudno wyobrazić sobie rozwój współczesnych firm jedynie w oparciu o wzrost organiczny, dlatego coraz więcej polskich przedsiębiorstw określając strategie rozwoju dostrzega szansę w procesach fuzji i przejęć. Poszukując zarówno nowych rynków zbytu, jak i nowych źródeł pozyskania surowców przedsiębiorcy coraz chętniej decydują się na procesy konsolidacyjne oraz działalność akwizycyjną nie tylko w kraju, ale także za granicą.

Od wielu lat fuzje i przejęcia stanowią stały element zarówno światowego rynku kapitałowego, jak również polskiej gospodarki. Szerokim echem na rynku odbiła się choćby transakcja zakupu przez KGHM kanadyjskiej spółki Quadra, przejęcie przez PKN Orlen spółki TriOil Resources czy też jedna z ostatnich dużych transakcji nabycia przez PKO BP aktywów Nordea Polska.

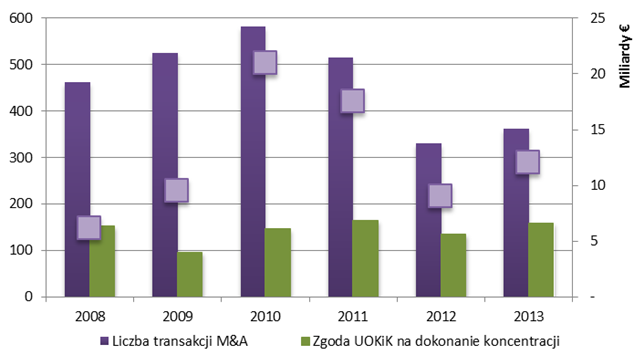

W 2013 r. UOKiK wydał ponad 150 pozwoleń na dokonanie koncentracji (1), przy czym wg danych Emerging Markets Information Services (EMIS) w zeszłym roku w Polsce dokonanych zostało około 360 transakcji konsolidacji lub przejęcia podmiotów różnej wielkości, w tym również SME.

Wykres 1:Wartość transakcji M&A, liczba transakcji oraz zgód wydanych przez UOKiK w 2013r.

Źródło: opracowanie Grant Thornton na podstawie danych Emerging Markets Information Services oraz Urzędu Ochrony Konkurencji i Konsumenta (UOKiK)

Według danych EMIS rok 2014 powinien przynieść dalszą poprawę sytuacji na rynku fuzji i przejęć w szczególności w segmentach FMCG, IT, służbie zdrowia, a także w przemyśle chemicznym. Obecnie transakcje fuzji, przejęć oraz konsolidacji stały się powszechnymi sposobami na osiąganie zakładanych przez spółki planów strategicznych, operacyjnych oraz finansowych.

Ożywieniu na rynku transakcji kapitałowych z pewnością sprzyja ogólna poprawa sytuacji polskiej i europejskiej gospodarki oraz lepsze nastroje wśród samych przedsiębiorców. Odczyty PKB wskazują na poprawę sytuacji na rynku polskim już od II połowy 2013 r. Ministerstwo Finansów w opublikowanym 22 kwietnia br. Wieloletnim Planie Finansowym na lata 2014-2017 prognozuje, iż na koniec 2014 r. wzrost gospodarczy wyniesie 3,3%, w przyszłym roku 3,8%, a w latach 2016-2017 ustabilizuje się na poziomie 4,3%.

M&A mogą stanowić istotny generator wartości przedsiębiorstwa. Jednak złożoność transakcji związana m.in. z wyborem odpowiedniego celu przejęcia, identyfikacją istotnych ryzyk warunkujących uzyskanie korzyści oraz efektów synergii, pozyskaniem oraz ukształtowaniem optymalnej struktury finansowania transakcji, a także integracją potransakcyjną wymagają doświadczenia oraz specjalistycznej wiedzy. Budowanie wartości poprzez fuzje i przejęcia wymaga szerokich kompetencji, gdyż na rynku nie brakuje przykładów transakcji, które doprowadziły do destrukcji wartości przedsiębiorstwa. Warto zatem przed podjęciem wiążących decyzji rozważyć współpracę z doradcą biznesowym posiadającym doświadczenie w procesach fuzji i przejęć.

(1) UOKiK wydaję zgodę na dokonanie koncentracji w przypadku podmiotów, których łączny obrót w roku poprzedzającym zgłoszenie przekroczył równowartość 1 mld € na świecie lub 50 mln € w Polsce.