Zmiana podatku z 17% na 12% – kto zyska?

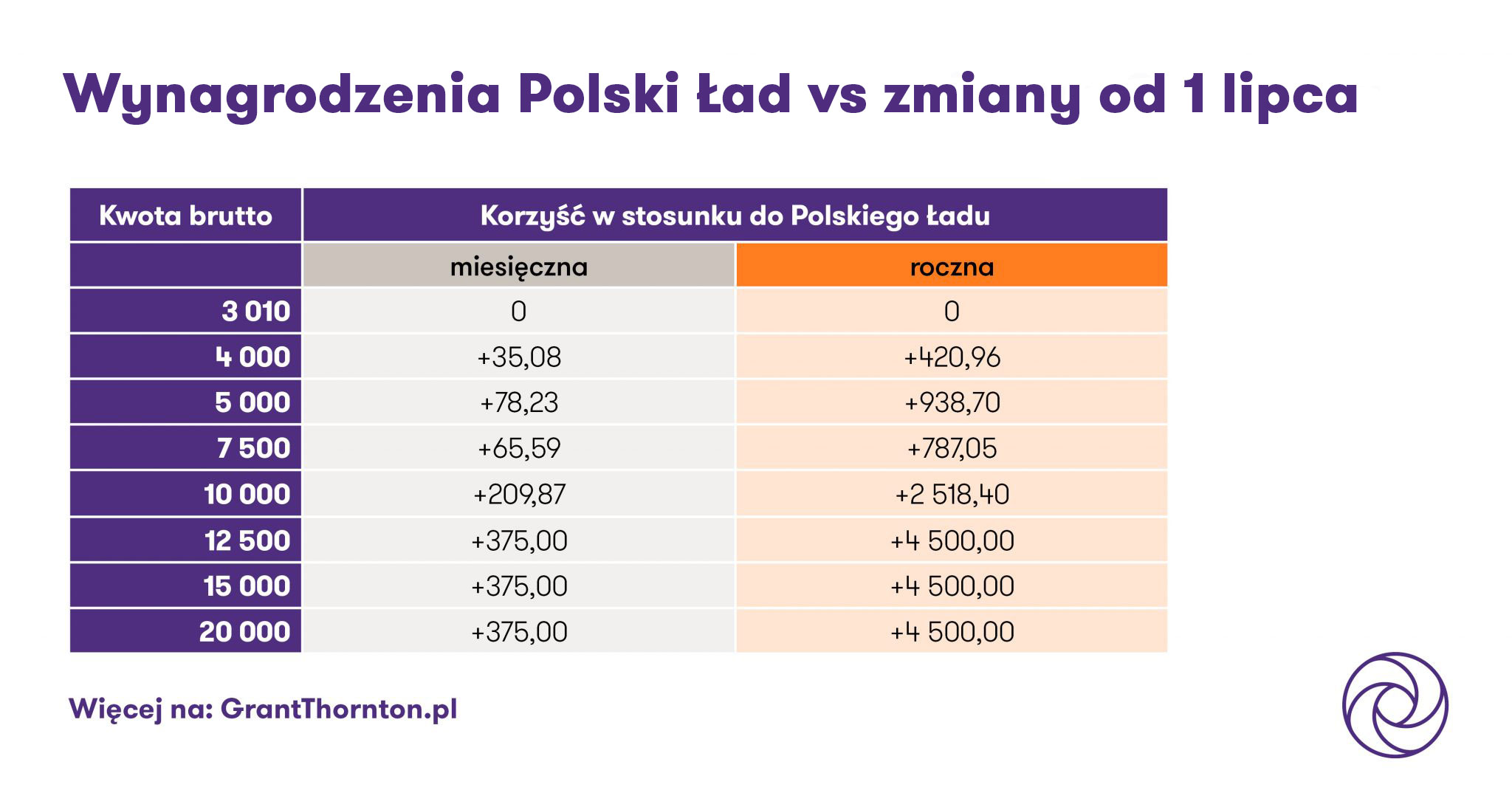

W przypadku zapowiadanych zmian w PIT, największą korzyść w stosunku do poprzednio obowiązujących zasad osiągną osoby, których dochody zbliżają się lub przekraczają próg 120 000 zł, bo wtedy cały dochód mieszczący się w tym progu będzie opodatkowany według stawki 12%, a więc o 5 pp. mniejszej.

Przy niezmienionej wysokości kwoty wolnej 30 000 zł oznacza to korzyść maksymalną wynoszącą 4500 zł. (120 000 zł – 30 000 zł) *5%

Taka obniżka w zdecydowanej większości przypadków zrekompensuje likwidację ulgi dla klasy średniej. Ale z drugiej strony likwidacja ulgi dla klasy średniej oznacza, że ta korzyść nie rozłoży się proporcjonalnie. Osoby o przychodach z pracy 12 500 zł miesięcznie zyskają na zmianach 4500 zł w skali roku. Dla osób, dla których wartość ulgi dla klasy średniej byłaby największa, a więc z miesięcznymi dochodami 8 549 zł, korzyść w skali roku wyniesie poniżej 500 zł.

Ale zmiany będą korzystne lub neutralne prawie dla wszystkich. Osoby z najniższymi wynagrodzeniami (płaca minimalna – 3 010 brutto) nie skorzystają na zmianach, gdyż już według zasad obowiązujących od stycznia 2022 r. nie płacą podatku.

Ministerstwo Finansów szacuje, że zmiany mogą być niekorzystne dla 1:1000 osób. Wśród nich są np. nauczyciele akademiccy uprawnieni do 50% kosztów uzyskania przychodów w stosunku do 100% wynagrodzenia, których wynagrodzenie mieściło się w widełkach ulgi dla klasy średniej. Kumulacja 50% kosztów uzyskania przychodów i ulgi dla klasy średniej powodowała, że obciążenie podatkowe było niskie. Z uwagi jednak na fakt, że zmiany podatkowe wprowadzane w ciągu roku nie mogą być niekorzystne, ta grupa będzie mogła skorzystać w 2022 r. z przepisów dot. tzw. podatku hipotetycznego. Jeśli podatek należny za 2022 r. wynikający z zeznania byłby wyższy od hipotetycznego podatku należnego za 2022 r., (według zasad Polski Ład 1.0) właściwy naczelnik urzędu skarbowego zwróci podatnikowi kwotę tej różnicy.

Obniżka PIT od lipca – pobór zaliczek

Taka zmiana wywoła jednak najwięcej zamieszania na poziomie poboru zaliczek przez płatników. Oznacza bowiem konieczność ponownego dostosowania systemów płacowo-kadrowych do nowych zasad. Zmiana stawki podatku oznacza również zmianę tzw. kwoty zmniejszającej podatek. Ta wynosi do końca czerwca 2022 r. 5100 zł, co przekłada się na obniżkę podatku o 425 zł co miesiąc (o ile został złożony PIT-2). Od 1 lipca kwota zmniejszająca podatek wynosi 3600 zł (a więc 300 zł w skali miesiąca).

Ponadto zostanie uchylony mechanizm tzw. rolowania zaliczek, a więc konieczność wyliczenia zaliczki na podatek według zasad Polskiego Ładu oraz zasad z 2021 r. dla osób zarabiających do 12 800 zł. Od lipca obowiązuje tylko jeden system. Pracodawca będzie potrącał podatek według stawki 12% (dla osób, których dochód nie przekroczył jeszcze od początku roku 120 tys. PLN) lub 32% dla tych, którzy tę granicę już przekroczyli.

Pracodawca nie będzie rozliczał „zamrożonych” zaliczek, których termin zapłaty został przesunięty w ramach rolowania zaliczek rozporządzeniem z 7 stycznia i następnie ustawą z 24 lutego br. Ale też nie będzie korekty zaliczek za okresy od stycznia do czerwca, mimo, że stawka 12% będzie obowiązywać od dochodu osiągniętego od początku roku. Wszelkie różnice (najczęściej zwroty podatku, ale będę również dopłaty) będą rozliczane dopiero w zeznaniu rocznym.

Jednocześnie obniżka stawki podatku oznacza, że w przypadku tych osób, których zaliczka na podatek była rolowana, w wielu przypadkach nie dojdzie do obniżenia wynagrodzenia netto w ostatnich miesiącach roku, kiedy (bez wprowadzenia zmian od lipca) mielibyśmy do czynienia z koniecznością zapłaty zdecydowanie wyższych zaliczek na podatek.

Istnienie systemu rolowania zaliczek tylko dla niektórych pracowników, oraz wielość innych zmiennych oznacza, że sytuacja pracowników podobnie zarabiających może być różna, wszystko zależy bowiem od tego, czy pracownik złożył PIT-2, czy składał wniosek o niestosowanie ulgi dla klasy średniej czy nie, czy składał wniosek o niestosowanie „rolowania zaliczek” czy nie, czy jego wynagrodzenie nie przekraczało 12 800 (bo tylko wtedy zaliczki były rolowane), czy zaliczki były rolowane od stycznia, już na podstawie wadliwego rozporządzenia, czy od lutego na podstawie zmian w ustawie, czy należy do PPK, czy korzysta z jakiś innych ulg lub przywilejów podatkowych.

Potencjalnie w gorszej sytuacji mogą być osoby, które mają więcej niż jedno źródło dochodów, np. wieloetatowcy a także osoby, które nie mają możliwości złożenia PIT-2 np. na umowie zleceniu.

Jak moje wynagrodzenie zmieni się w związku z obniżką PIT od lipca?

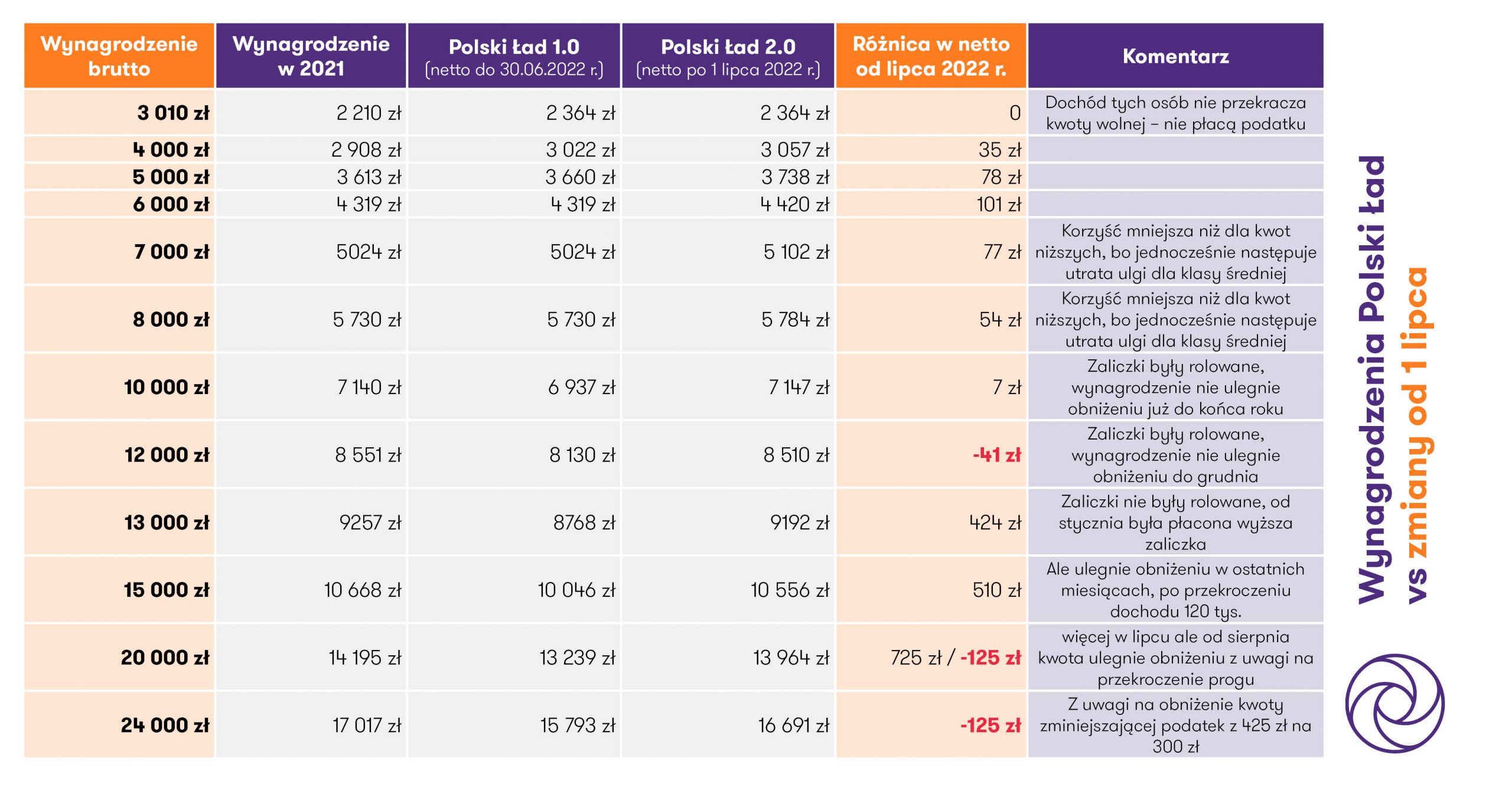

Ale przy założeniu, że mówimy o singlu na umowie o pracę, który korzysta z podstawowych kosztów uzyskania przychodów, nie należy do PPK i złożył PIT-2 ale nie złożył wniosku o nierolowanie zaliczek – zmiany w wynagrodzeniu netto od lipca w porównaniu z wynagrodzeniem z czerwca będą przedstawiały się w następujący sposób:

Na ostateczny efekt zmian trzeba jednak będzie poczekać do końca roku. Pamiętajmy, obniżona stawka 12% dotyczy dochodów osiągniętych od 1 stycznia 2022 r.

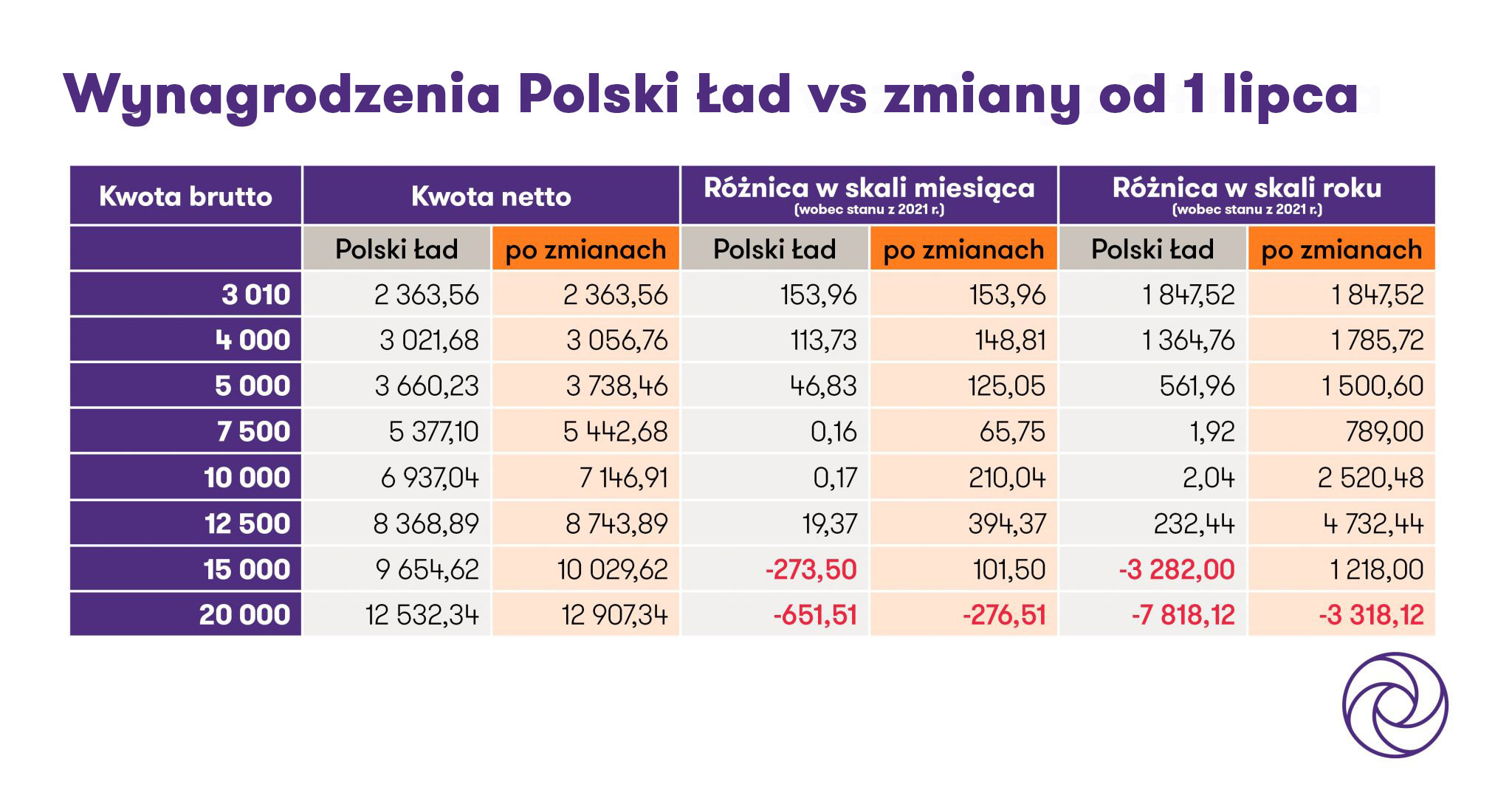

Zmiany w PIT od lipca: jak wpłyną na wynagrodzenia w skali całego roku?

Odpowiedź na to pytanie, w porównaniu do zasad z 2021 roku, pokazuje poniższa tabela:

Czytaj więcej: Zmiany w systemie podatkowym – skutki dla przedsiębiorców rozliczających się wg stawki liniowej 19%

Korzyść zmian w PIT, które weszły w życie 1 lipca 2022 r. względem Polskiego Ładu 1.0. w ujęciu prostszym:

Obniżenie stawki podatkowej PIT z 17% do 12% połączone z likwidacją ulgi dla klasy średniej oznacza, że mocno w górę idzie tzw. próg neutralności Polskiego Ładu, czyli poziom, przy którym reforma staje się dla podatnika neutralna w stosunku do stanu prawnego z 2021 roku. Dotąd pracownik tracił na zmianach podatkowych dopiero w sytuacji, w której miesięcznie jego wynagrodzenie przekraczało poziom 12 800 zł brutto. Po wejściu w życie zmian od 1 lipca pracownik będzie tracił dopiero po przekroczeniu progu 17 700 zł.

Warto przypomnieć ścieżkę legislacyjną wspomnianej Ustawy: 22 marca projekt Ustawy trafił pod obrady Sejmu, który przyjął ją 12 maja i skierował do prac w Senacie. 9 czerwca większość poprawek Senatu została przyjęta przez Sejm, 14 czerwca Ustawę podpisał Prezydent, została ona opublikowana w Dzienniku Ustaw 15 czerwca.