Jednym z elementów skutecznego zarządzania ryzykiem w tym obszarze jest dysponowanie przez podatnika polityką cen transferowych dla kluczowych operacji wewnątrzgrupowych.

Polityka cen transferowych – definicja

Polityka cen transferowych jest podstawowym narzędziem zarządzania ryzykiem w obszarze cen transferowych. Określa ona ramowe zasady rozliczeń, w tym stosowane metody podatkowe ustalania cen pomiędzy jednostkami powiązanymi oraz szczegółowy sposób przeprowadzania analiz benchmarkingowych określających parametry rozliczeń pomiędzy tymi podmiotami.

Wybór transakcji, dla których sporządzana jest polityka cen transferowych, leży w gestii grup kapitałowych, przy czym praktyka wskazuje, że stosują one pragmatyczne podejście przygotowując politykę dla transakcji generujących kluczowe ryzyko podatkowe.

Odnosząc zakres polityki cen transferowych do kształtu krajowych regulacji podatkowych, istotne jest, aby swoim zakresem obejmowała ona szczególnie transakcje narażone na występowanie istotnych ryzyk związanych ze zmianą warunków rynkowych w trakcie roku, jak również transakcje, których wycena bazuje na planowanych kosztach i ustalonych poziomach rentowności – taki dobór transakcji wynika z mechanizmów korygowania warunków transakcji na podstawie tzw. korekty cen transferowych, której zasady zostały szerzej opisane w dalszej części artykułu.

Co powinna zawierać polityka cen transferowych?

Opracowanie polityki cen transferowych bardzo często utożsamiane jest z przygotowaniem analiz benchmarkingowych. Jest to zbyt duże uproszczenie, bowiem benchmark jest wyłącznie jednym z elementów polityki cen transferowych, którego zadaniem jest określenie szczegółowych parametrów rozliczeń pomiędzy jednostkami powiązanymi. Kluczowym elementem prac nad polityką cen transferowych jest zdefiniowanie wkładu poszczególnych stron transakcji w budowanie wartości dodanej w biznesie, w tym również przypisanie ryzyk gospodarczych do uczestników transakcji oraz określenie zakresu ich oddziaływania.

Odrębnym elementem prac nad polityką cen transferowych jest ustalenie porównywalnych transakcji zawieranych na rynku (zarówno przez samego podatnika, jak również podmioty trzecie), które mogłyby stanowić punkt odniesienia dla ustalenia warunków transakcji wewnątrzgrupowych. Przeprowadzone analizy w powyższych dwóch obszarach są podstawą określenia optymalnej metody ustalania cen. Ostatnim elementem prac nad polityką cen transferowych jest opracowanie wspomnianych wcześniej benchmarków w celu sparametryzowania warunków transakcji oraz ustalenie ewentualnych zasad korygowania dochodów / cen pomiędzy jednostkami powiązanymi.

Opracowanie polityki cen transferowych jest więc zaawansowanym procesem analitycznym, w którym zaangażowane niejednokrotnie są służby finansowe, członkowie zarządu, jak również osoby odpowiedzialne za poszczególne procesy biznesowe / transakcje w grupie kapitałowej.

Ważny fragment

Niewątpliwie, należycie przeprowadzony proces tworzenia polityki cen transferowych umożliwia uszeregowanie i uporządkowanie wielu procesów biznesowych oraz odpowiedzialności (ryzyk), poprzez ich klarowne przypisanie do poszczególnych podmiotów należących do grupy kapitałowej.

Polityka cen transferowych a korekta cen transferowych

Niewątpliwie impulsem dla popularyzacji znaczenia polityki cen transferowych wśród krajowych przedsiębiorstw stał się mechanizm korekty cen transferowych wprowadzony wraz ze zmianą przepisów o cenach transferowych w 2019 r. Mechanizm korekty cen transferowych został wprowadzony do porządku prawnego w celu zapewnienia podatnikom realnego instrumentu umożliwiającego zarządzaniem cenami transferowymi. Korekta jest narzędziem umożliwiającym dostosowanie warunków rozliczeń pomiędzy podmiotami powiązanymi – najczęściej po zakończeniu roku podatkowego (obrotowego) – w celu ich doprowadzenia do poziomów rynkowych. Korekta stosowana jest w przypadku, gdy:

- model ustalania cen oparty jest na budżetach / prognozach finansowych – w takich przypadkach korekta ma na celu urealnienie rozliczeń, bazując na rzeczywistych danych finansowych stanowiących podstawę ustalenia warunków transakcji, lub

- ustalone wstępnie warunki rozliczeń przestały być zgodne z warunkami rynkowymi w wyniku wystąpienia w trakcie roku nieprzewidzianych zdarzeń na rynku – w takich przypadkach z kolei korekta ma na celu zapewnienie odpowiedniego dochodu stronom transakcji, zgodnie z przypisanymi im funkcjami oraz ryzykami.

Możliwość zastosowania korekty cen transferowych jest uwarunkowana spełnieniem licznych kryteriów określonych przez regulacje podatkowe. Kluczowym z nich jest zapewnienie przez podatnika, że model rozliczeń stosowany w trakcie okresu, którego dotyczy korekta, był zgodny z zasadą ceny rynkowej.

Zarówno objaśnienia Ministerstwa Finansów, jak również liczne interpretacje podatkowe wydawane przez Dyrektora Krajowej Informacji Skarbowej jednoznacznie wskazują, że podatnik ma możliwość skorzystania z korekty cen transferowych jedynie w przypadku, gdy przed rozpoczęciem okresu rozliczeniowego objętego korektą dysponował on analizą benchmarkingową potwierdzającą rynkowość warunków transakcji stosowanych w trakcie tego okresu.

Ważny fragment

Tym samym, organy podatkowe uzależniły możliwość elastycznego kształtowania warunków transakcyjnych od wdrożenia przez grupy kapitałowe polityki cen transferowych.

Powyższe zmiany regulacji spowodowały, że odpowiednie zarządzanie ryzykiem w cenach transferowych stało się priorytetowym elementem strategii podatkowej wielu przedsiębiorstw.

Polityka cen transferowych a dokumentacja cen transferowych

W powszechnym rozumieniu wielu podatników, polityka cen transferowych jest tożsama z dokumentacją cen transferowych. Należy jednak uznać, że funkcja i znaczenie każdego z tych dokumentów jest fundamentalnie inna. O ile polityka cen transferowych jest ramowym dokumentem określającym zasady rozliczeń pomiędzy podmiotami powiązanymi i jest wdrażana, co do zasady, długoterminowo, tak dokumentacja cen transferowych jest sporządzana za konkretny rok obrotowy, prezentując zasady rozliczeń oraz ich wpływ na wyniki przedsiębiorstwa w określonym roku obrotowym.

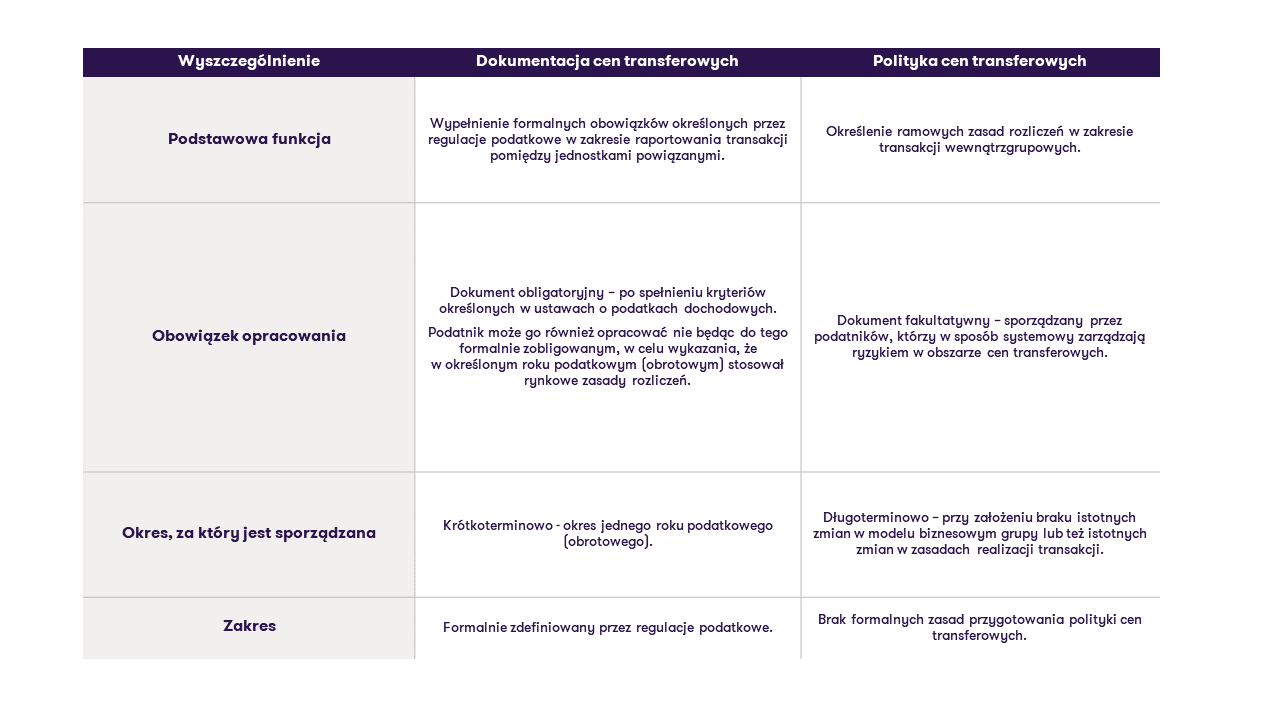

Kluczowe elementy różniące politykę cen transferowych od dokumentacji cen transferowych przedstawia graf poniżej.

O ile politykę cen transferowych należy uznać za kluczowy element planowania podatkowego w obszarze cen transferowych, tak dokumentacja cen transferowych jest dokumentem potwierdzającym prawidłowe wdrożenie polityki w działalność grupy powiązanych przedsiębiorstw.

Ważny fragment

W mojej ocenie, posiadanie polityki cen transferowych zapewnia służbom finansowym przedsiębiorstwa bardzo wysoki komfort w zakresie wypełniania obowiązków w postaci opracowania dokumentacji cen transferowych oraz ich raportowania transakcji do organów podatkowych.

Konsekwentne stosowanie przez podatnika polityki cen transferowych powoduje, że dysponuje on odpowiednimi narzędziami do podejmowania decyzji o korygowaniu warunków rozliczeń po zakończeniu każdego okresu rozliczeniowego. Prawidłowo przygotowana i wdrożona polityka cen transferowych finalnie zapewnia rynkowość rozliczeń pomiędzy jednostkami powiązanymi, co powoduje, że proces przygotowania dokumentacji cen transferowych staje się już tylko formalnością i ma na celu odtworzenie decyzji podejmowanych przez podatnika w trakcie dokumentowanego okresu w związku z kształtowaniem polityki rozliczeniowej.

Zupełnie inaczej proces sporządzania dokumentacji cen transferowych wygląda u podmiotów, które nie dysponują polityką cen transferowych – w takich przypadkach podatnik ma możliwość dokonania oceny rynkowości transakcji dopiero na etapie sporządzania dokumentacji i opracowania benchmarków, tj. już po zakończeniu roku podatkowego. Opisane wcześniej rygorystyczne zasady korygowania rozliczeń w drodze korekty cen transferowych powodują, że w takich przypadkach podatnik nie dysponuje realnymi narzędziami, które skutecznie umożliwią mu zapewnienie rynkowości transakcji, co wiąże się z powstaniem ryzyka w zakresie doszacowania dochodu podatnika, jak również ryzyka dla służb finansowych oraz członków zarządu przedsiębiorstwa.

Czy polityka cen transferowych jest obowiązkowa?

Polityka cen transferowych to dokument fakultatywny, sporządzany przez podatników, którzy w sposób systemowy zarządzają ryzykiem w obszarze cen transferowych.

Jeszcze niedawno polityka cen transferowych była wdrażana wyłącznie w tych polskich przedsiębiorstwach, które traktowały bezpieczeństwo podatkowe jako kluczowy element prowadzonej polityki finansowej. Brak powszechnego zainteresowania tematyką polityki był przede wszystkim wynikiem postrzegania ryzyka w obszarze cen transferowych w Polsce jako stosunkowo niskiego – w powszechnym odbiorze służb finansowych w Polsce, odnosiło się ono wyłączenie do podmiotów prowadzących agresywną politykę podatkową sprowadzającą się do intencjonalnego transferu dochodów pomiędzy podmiotami z grupy kapitałowej.

Sytuacja uległa diametralnej zmianie wraz wejściem nowych regulacji podatkowych w 2019 r., które z jednej strony wprowadziły obowiązek raportowania informacji o kluczowych transakcjach do organów podatkowych, z drugiej zaś obowiązek poświadczenia przez zarząd przedsiębiorstwa, że warunki transakcji wewnątrzgrupowych odpowiadają warunkom rynkowym.

Ważny fragment

Szczególnie ten drugi wymóg spowodował, że stosowanie nierynkowych warunków transakcji sprowadzało realne ryzyko dla członków zarządu w zakresie poniesienia sankcji określonych w kodeksie karnym skarbowym.

Posiadanie przez grupy kapitałowe polityki cen transferowych nabrało niebagatelnego znaczenia w ostatnich latach również z powodów ogólnorynkowych. Ostatnie lata były okresem bardzo dynamicznych zmian na wielu rynkach, na które wpływ miały chociażby takie zdarzenia jak pandemia COVID-19, wybuch wojny na Ukrainie, niespotykane od wielu lat poziomy inflacji, czynniki sektorowe, a na rynku polskim również bardzo istotne zmiany płacy minimalnej będącej następstwem polityki rządowej.

W efekcie, wiele branż borykało się w ostatnim czasie z bardzo dużymi zmianami warunków funkcjonowania – dotyczy to w szczególności podmiotów, których działalność w dużym stopniu jest oparta o dostępność surowców, które w przypadku wielu sektorów cechowały się znaczącymi zmianami pod kątem podażowym, co z kolei doprowadziło do gwałtownych zmian ich cen na rynku (np. dostępność półprzewodników na rynku automotive, dostępność drewna dla sektora meblarskiego czy sektora stolarki otworowej itd.).

W rezultacie, występowanie bardzo dużych zmian na rynku spowodowało istotne zniekształcenie dochodów podmiotów funkcjonujących w grupach kapitałowych. Grupy kapitałowe, które wdrożyły politykę cen transferowych miały możliwość dostosowania warunków rozliczeń pomiędzy podmiotami powiązanymi już po zakończeniu roku, kiedy możliwy był przegląd całorocznych zmian rynkowych na wyniki finansowe poszczególnych spółek.

Jednocześnie takiej możliwości nie miały przedsiębiorstwa, które takiej polityki nie wdrożyły. Wynikało to z braku możliwości wykorzystania mechanizmu korekty cen transferowych z uwagi na opisane powyżej rygorystyczne warunki umożliwiające jej zastosowanie.

Ważny fragment

Powyższa sytuacja doskonale obrazuje, jak istotnym elementem strategii finansowej i biznesowej jest aktualnie posiadanie polityki cen transferowych – w dobie niespotykanych wcześniej zmian na rynkach stała się ona podstawowym narzędziem kształtowania polityki rozliczeniowej w grupach kapitałowych.

Znaczenie polityki cen transferowych wśród krajowych przedsiębiorstw w ostatnich latach znacząco wzrastało, co było wynikiem zmian regulacyjnych związanych z wdrożeniem coraz bardziej zaawansowanych przepisów w obszarze cen transferowych opartych na nowych mechanizmach raportowania, jak również dynamiki zmian na rynkach. Niewątpliwie, polityka cen transferowych jest dziś podstawowym narzędziem służącym zarządzaniu ryzykiem podatkowym w cenach transferowych, które zapewnia bieżące reagowanie na zmiany warunków działania na rynku.