Minister Finansów zapowiedział przeprowadzenie w 2016 roku szczegółowych kontroli w zakresie cen transferowych. Owe kontrole mają być jednym z priorytetów administracji skarbowej na ten rok. Kontrolowane będą warunki transakcji realizowanych pomiędzy jednostkami powiązanymi w celu weryfikacji rynkowości tych transakcji.

UWAGA! ZMIANY WESZŁY JUŻ W ŻYCIE – więcej w artykułach:

>>Nowe regulacje w zakresie cen transferowych od 2017 roku

>>Zmiany w cenach transferowych – ważne interpretacje i wyroki

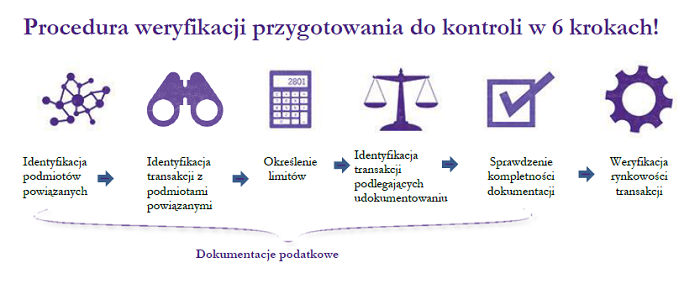

Mając na uwadze zapowiedź Ministra Finansów, warto już teraz sprawdzić, na ile Twoja firma jest gotowa na taką kontrolę, w szczególności w zakresie kompletności opracowanej dokumentacji podatkowej oraz weryfikacji rynkowości warunków transakcji realizowanych z pomiotami powiązanymi. W tym celu przedstawiamy uproszczoną procedurę weryfikacji stopnia przygotowania do kontroli.

1. Zidentyfikuj podmioty powiązane oraz kontrahentów, których siedziba znajduje się w krajach stosujących szkodliwą konkurencję podatkową. Zgodnie z przepisami ustawy CIT i PIT, wyróżniamy następujące rodzaje powiązań:

| Powiązania krajowe Powiązania zagraniczne | |||||

|---|---|---|---|---|---|

| Powiązania kapitałowe (udział bezpośredni lub pośredni >5%) Spółki osobowe zaliczane są do grupy podmiotów powiązanych | Powiązania kapitałowe (udział bezpośredni lub pośredni >5%) Spółki osobowe zaliczane są do grupy podmiotów powiązanych | ||||

| Powiązania poprzez kontrolę lub zarząd | Powiązania poprzez kontrolę lub zarząd | ||||

| Powiązania rodzinne | |||||

| Powiązania majątkowe | |||||

| Powiązania wynikające ze stosunku pracy | |||||

2. Wylistuj transakcje (wraz z ich wartościami) zrealizowane w latach 2010-2015 z podmiotami wskazanymi w pkt.1. Pamiętaj, że przy określaniu obowiązku dokumentacyjnego, bierzemy pod uwagę kwotę brutto, a nie netto.

3. Określ limity/wartości progowe (dla każdego roku odrębnie), po przekroczeniu których istnieje obowiązek opracowania dokumentacji podatkowej. Zgodnie z ustawą CIT i PIT wyróżniamy 4 kategorie limitów:2. Wylistuj transakcje (wraz z ich wartościami) zrealizowane w latach 2010-2015 z podmiotami wskazanymi w pkt.1. Pamiętaj, że przy określaniu obowiązku dokumentacyjnego, bierzemy pod uwagę kwotę brutto, a nie netto.

- 30.000 EUR – w przypadku świadczenia usług, sprzedaży lub udostępnienia WNiP,

- 100.000 EUR – jeżeli wartość transakcji (m.in. sprzedaż towarów, produktów, środków trwałych) nie przekracza 20% kapitału zakładowego podatnika,

- 50.000 EUR – w pozostałych przypadkach (w tym dla umów spółek osobowych oraz umów wspólnego przedsięwzięcia),

- 20.000 EUR – podmiot będący stroną transakcji ma siedzibą w kraju będącym rajem podatkowym.

4. Porównaj roczne wartość transakcji wylistowanych zgodnie z pkt. 2 z limitami obliczonymi w pkt. 3 i sprawdź dla których transakcji istnieje obowiązek opracowania dokumentacji.

5.Upewnij się, że dla wszystkich transakcji, które podlegają obowiązkowi dokumentacyjnemu, zostały opracowane dokumentacje podatkowe.

6.Zweryfikuj, czy warunki transakcji z podmiotami powiązanymi, spełniają zasadę ceny rynkowej.

Zgodnie z obecnym stanem prawnym, podatnicy nie są zobowiązani do wykazania w dokumentacji podatkowej, że warunki transakcji z podmiotami powiązanymi odpowiadają warunkom rynkowym. Przeprowadzenie analiz porównawczych, potwierdzających rynkowość transakcji z podmiotami powiązanymi, znacząco ogranicza ryzyko związane z dokonaniem odmiennej oceny przez organy podatkowe oraz daje podstawy do oczekiwania, że kontrola cen transferowych będzie mniej obciążająca. Ponadto, sporządzając taką analizę, podatnik jest w stanie zweryfikować ryzyko uznania warunków transakcji za nierynkowe. Tym samym jest w stanie zidentyfikować transakcje generujące największe ryzyko podatkowe oraz przygotować dla nich stosowną argumentację.

Jeśli po przejściu powyższej procedury nie masz wątpliwości co do rynkowości warunków transakcji oraz kompletności dokumentacji podatkowych, nie ma powodów, aby obawiać się kontroli. W przeciwnym wypadku warto jak najszybciej zająć się udokumentowaniem transakcji, dla których nie zostały opracowane dokumentacje podatkowe oraz przygotowaniem dedykowanej argumentacji dla transakcji, które budzą wątpliwości. Z uwagi, iż w praktyce zewnętrzny doradca potrafi spojrzeć obiektywnie na określony stan z perspektywy ryzyk i zagrożeń, zespół doradców Grant Thornton służy pomocą w zweryfikowaniu Państwa przygotowania do kontroli oraz wsparcia w zakresie ograniczenia lub wyeliminowania nieprawidłowości i związanych z nimi potencjalnych ryzyk podatkowych

Zapraszamy do zapoznania się z nasza usługą audytu cen transferowych