W 2018 roku straci ważność dotychczasowy Międzynarodowy Standard Rachunkowości nr 39 Instrumenty finansowe: ujmowanie i wycena. Standard ten był wielokrotnie krytykowany, szczególnie po kryzysie finansowym, za zbyt późne ujawnienia strat z tytułu utraty wartości aktywów. W związku z tym regulacja ta została zastąpiona przez MSSF 9 Instrumenty finansowe, który podchodzi do kwestii utraty wartości w zupełnie odmienny sposób.

Zgodnie z MSR 39 ujęcie straty z tytułu utraty wartości następowało dopiero, gdy wystąpiły obiektywne dowody utraty wartości, takie jak:

- znaczące trudności finansowe dłużnika,

- niedotrzymanie warunków umowy, np. opóźnienie w spłacie,

- wysokie prawdopodobieństwo upadłości dłużnika,

- zanik aktywnego rynku na składnik aktywów finansowych wynikający z trudności finansowych,

- niekorzystne zmiany dotyczące grupy aktywów, do których zalicza się dany składnik aktywów finansowych.

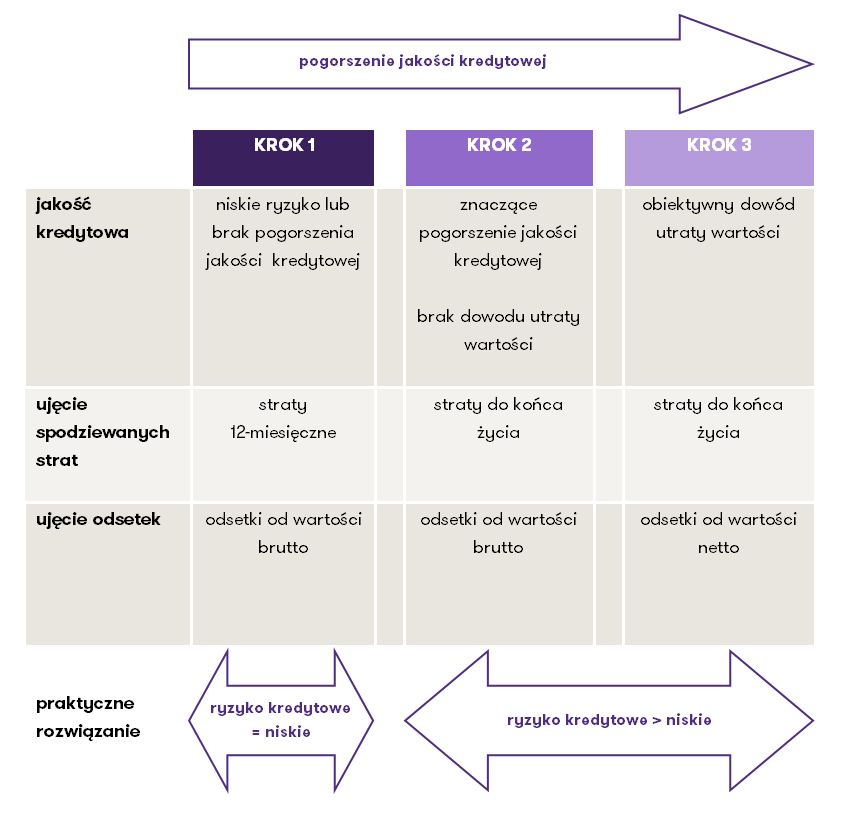

MSSF 9 znacząco przyspiesza ujęcie strat, gdyż już od momentu ujęcia składnika aktywów finansowych w bilansie jednostka powinna szacować oczekiwane straty kredytowe za pomocą 3-stopniowego modelu opartego na zmianach ryzyka kredytowego. Zasady te dotyczą wszystkich spółek, choć w podmiotach spoza branży finansowej będzie można zastosować pewne uproszczenia.

Sprawdź Międzynarodowe Standardy Sprawozdawczości Finansowej (MSSF/MSR) Grant Thornton

Model utraty wartości

Spośród trzech kategorii aktywów finansowych, które przewiduje standard:

- wyceniane w zamortyzowanym koszcie,

- wyceniane w wartości godziwej przez pozostałe całkowite dochody,

- wyceniane w wartości godziwej przez wynik finansowy,

ustalanie strat z tytułu utraty wartości ze względu na ryzyko kredytowe dotyczy tylko dwóch pierwszych.

Ważny fragment

Utrata wartości ze względu na ryzyko kredytowe, a także odwrócenie strat, zawsze ujmowane są w wyniku finansowym, nawet jeśli dany składnik aktywów finansowych jest co do zasady wyceniany przez pozostałe całkowite dochody.

Jeśli ryzyko kredytowe składnika aktywów finansowych jest niewielkie oraz gdy wzrost ryzyka kredytowego od początkowego ujęcia do dnia oceny nie był znaczący, spółka szacuje straty kredytowe biorąc pod uwagę tylko zdarzenia niewykonania zobowiązania mogące nastąpić w ciągu 12 miesięcy od dnia bilansowego. Jeśli jednak ryzyko kredytowe danego składnika aktywów znacząco wzrosło od dnia początkowego ujęcia, należy szacować straty ze zdarzeń, jakie mogą wystąpić w okresie całego życia instrumentu. Zwrócić należy uwagę na to, że znaczny wzrost ryzyka kredytowego może nastąpić zanim będzie miał miejsce obiektywny dowód utraty wartości. Powoduje to zatem przyspieszenie ujęcia strat w porównaniu z dotychczasowymi zasadami. Standard przyjmuje, że znaczący wzrost ryzyka kredytowego następuje w przypadku przeterminowania płatności o 30 dni, jednak można to założenie odrzucić, jeśli jednostka posiada uzasadniające to informacje.

Kalkulując wysokość straty z tytułu utraty wartości należy brać pod uwagę prawdopodobieństwo wystąpienia tej straty. Nie oznacza to konieczności budowania licznych scenariuszy, jednak w każdym wypadku należy rozważyć przynajmniej dwa – wystąpienie straty kredytowej lub jej niewystąpienie, nawet jeśli wystąpienie straty jest bardzo niskie. Dokonywanie szacunku wymaga rozważenia dostępnych informacji pochodzących z przeszłości, ale również uwzględnienia innych, bardziej przyszłościowych danych. Obliczenie straty wymaga również wzięcia pod uwagę wartości pieniądza w czasie, stąd przepływy pieniężne dyskontuje się dotychczasową efektywną stopą danego składnika aktywów.

Standard reguluje również kwestię naliczania odsetek od aktywów:

- jeśli zdarzenie niewykonania zobowiązań nie miało jeszcze miejsca, odsetki efektywną stopą procentową nalicza się od wartości brutto, a więc od kwoty przed pomniejszeniem o odpisy aktualizujące,

- jeśli zdarzenie niewykonania zobowiązań już nastąpiło, odsetki liczy się od wartości netto składnika aktywów.

W uproszczony sposób model można przedstawić w formie graficznej:

Należności handlowe

Rada MSR przewidziała szczególne przypadki, w których powyższy model działa w uproszczony sposób. Uproszczenie stosuje się przede wszystkim do krótkoterminowych należności handlowych niezawierających elementu finansującego, aktywów z umowy sprzedaży lub należności z umów leasingu. Polega ono na tym, że jednostka nie musi przeprowadzać analizy wzrostu ryzyka kredytowego – straty z tytułu utraty wartości zawsze analizuje się dla całego życia instrumentu.

Standard przewiduje także możliwość zastosowania innego uproszczenia, stosowanego również dotychczas czyli macierzy strat. Należy jednak pamiętać, że macierz stosuje się do jednorodnych pod względem ryzyka należności. Jeśli zatem spółka posiada odbiorców o różnorodnej klasyfikacji kredytowej, może istnieć konieczność opracowania kilku macierzy, np. odrębnie dla różnych regionów geograficznych lub sposobu zabezpieczenia należności.

Aktywa nabyte z utratą wartości

Po raz pierwszy uregulowano kwestię aktywów finansowych, dla których niewykonanie zobowiązania już nastąpiło do czasu ich ujęcia lub nabycia. Najlepszym przykładem takich aktywów są pakiety należności przeterminowanych nabywane przez firmy specjalizujące się w ich windykacji.

Model utraty wartości dla takich aktywów różni się od modelu ogólnego w następujący sposób:

- kalkulacja efektywnej stopy procentowej uwzględnia ryzyko kredytowe – w przypadku innych aktywów w ustalaniu zamortyzowanego kosztu oraz efektywnej stopy procentowej ryzyka kredytowego w ogóle nie uwzględnia się,

- w następnych okresach ujmuje się skumulowane zmiany wynikające z szacowanych strat w całym okresie życia instrumentu,

- w przypadku poprawy jakości kredytowej w stosunku do jakości ocenionej przy pierwotnym ujęciu, jednostka może ująć zyski przewyższające odwrócenie utworzonego odpisu.

W wielu branżach utrata wartości aktywów finansowych, przede wszystkim należności handlowych, jest istotnym elementem kształtującym wynik finansowy. Wejście w życie nowego MSSF 9 może znacząco zmodyfikować moment ujęcia strat. Oznacza to, że praktycznie każda jednostka, nawet prowadząca prostą działalność, powinna odpowiednio wcześnie przeanalizować posiadane aktywa i modele stosowane do szacowania strat kredytowych, by móc przewidzieć skutki, jakie wywoła wdrożenie nowej regulacji.