Z dniem 1 lipca 2021 r. w życie weszła nowelizacja Kodeksu spółek handlowych rozszerzająca katalog spółek handlowych. Nowo powstała spółka kapitałowa – Prosta Spółka Akcyjna tzw. „PSA” – będzie podatnikiem CIT. Na efektywne opodatkowanie dochodów z działalności PSA może mieć jednak wypływ możliwość stosowania stawki 9%, zwolnienia dywidendowego oraz obowiązek uiszczania składek na ubezpieczenie społeczne i zdrowotne przez niektórych akcjonariuszy PSA.

Podsumowanie:

- PSA jak każda polska spółka kapitałowa podlega opodatkowaniu podatkiem CIT.

- Stawka podatku CIT wynosi 19% podstawy opodatkowania. Natomiast w przypadku małych podatników obciążenie podatkowe wynosi 9% podstawy opodatkowania.

- Dodatkowo opodatkowaniu wg stawki 19% podlega również wypłacona przez PSA dywidenda. W przypadku akcjonariuszy będących osobami fizycznymi nie ma możliwości zastosowania zwolnienia z opodatkowania dywidendy.

Opodatkowanie dywidendy wypłacanej przez PSA

Klasycznym sposobem na czerpanie korzyści z tytułu posiadania akcji przez akcjonariuszy spółki jest wypłata dywidendy. W przypadku akcjonariuszy będących osobami fizycznymi od uzyskanych przychodów z dywidend pobiera się 19% podatku, który oblicza, pobiera i odprowadza do organu podatkowego PSA jako płatnik.

Natomiast w przypadku, gdy akcjonariuszem PSA jest spółka kapitałowa, występuje zasadniczo możliwość skorzystania z tzw. zwolnienia dywidendowego, pod warunkiem jednak, że akcjonariusz posiada w PSA nie mniej niż 10% akcji w kapitale PSA przez okres co najmniej 2 lat.

Zyski akcjonariuszy z PSA, a danina solidarnościowa

Od 2019 r. od niektórych źródeł przychodów osób fizycznych pobierana jest również tzw. danina solidarnościowa. Dotyczy ona tylko osób, których dochód/przychodów w okresie roku podatkowego po uwzględnieniu przewidzianych odliczeń przekroczy 1.000.000 zł. Niemniej, danina solidarnościowa nie dotyczy wypłat dywidend dokonywanych na rzecz wspólników spółek z ograniczoną odpowiedzialnością czy akcjonariuszy spółek akcyjnych (to stanowisko potwierdza choćby interpretacja Dyrektora Krajowej Informacji Skarbowej z 11 czerwca 2021 r. znak: 0112-KDIL2-2.4011.265.2021.2.IM). Podobna sytuacja będzie miała miejsce w przypadku akcjonariuszy PSA – zatem w przypadku akcjonariuszy osiągających przychody z dywidendy w kwocie przewyższającej 1.000.000 złotych kwota efektywnego opodatkowania nie ulegnie podwyższeniu o kwotę daniny solidarnościowej.

Uiszczanie składek na ZUS przez akcjonariuszy PSA

Dotychczas obowiązek płacenia składek (przez wspólników/akcjonariuszy spółek kapitałowych) spoczywał tylko na osobie fizycznej będącej wspólnikiem jednoosobowej spółki z o.o.

Swoistym novum na gruncie polskiego prawa jest obowiązek uiszczania składek na ubezpieczenie społeczne (i zdrowotne) przez akcjonariuszy PSA. Owa anomalia wynika z konstrukcji PSA – ustawodawca zdecydował, że wkładem niepieniężnym na pokrycie akcji PSA może być wszelki wkład mający wartość majątkową, w szczególności świadczenie pracy lub usług. Zatem w przypadku akcjonariusza, który postanowi wnieść wkład w postaci świadczenia pracy lub usług należy liczyć się z koniecznością uiszczania składek na ubezpieczenie społeczne i zdrowotne, co czyni ten rodzaj wkładu mniej atrakcyjnym, gdyż płatnikiem tych składek pozostaje bezpośrednio akcjonariusz a nie PSA. Należy zatem zapewnić temu akcjonariuszowi regularny wpływ środków z PSA, celem płatności składek ubezpieczeniowych, w tym składki zdrowotnej, która wynosi 9% podstawy wymiaru tej składki, którą zgodnie z art. 81 ust. 2za ustawy o świadczeniach opieki zdrowotnej finansowanych ze środków publicznych, stanowi kwota przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw w czwartym kwartale roku poprzedniego, włącznie z wypłatami z zysku, ogłaszana przez GUS

Dodatkowo jeżeli akcjonariusz podlega obowiązkowym ubezpieczeniom społecznym z więcej niż jednego tytułu, wówczas obowiązek ich opłacania występuje z jednego najstarszego tytułu, przy czym składkę zdrowotną należy opłacać z każdego tytułu odrębnie.

Opodatkowanie PSA – podsumowanie

Jednym z największych mankamentów prowadzenia działalności gospodarczej w formie spółki kapitałowej, w tym PSA, jest fakt podwójnego opodatkowania – pierwotnie występuje opodatkowanie dochodów PSA podatkiem CIT według stawki 19% (albo 9%), a po raz drugi opodatkowaniu podlegają zasadniczo wypłacane dywidendy – podatkiem dochodowym w wysokości 19%.

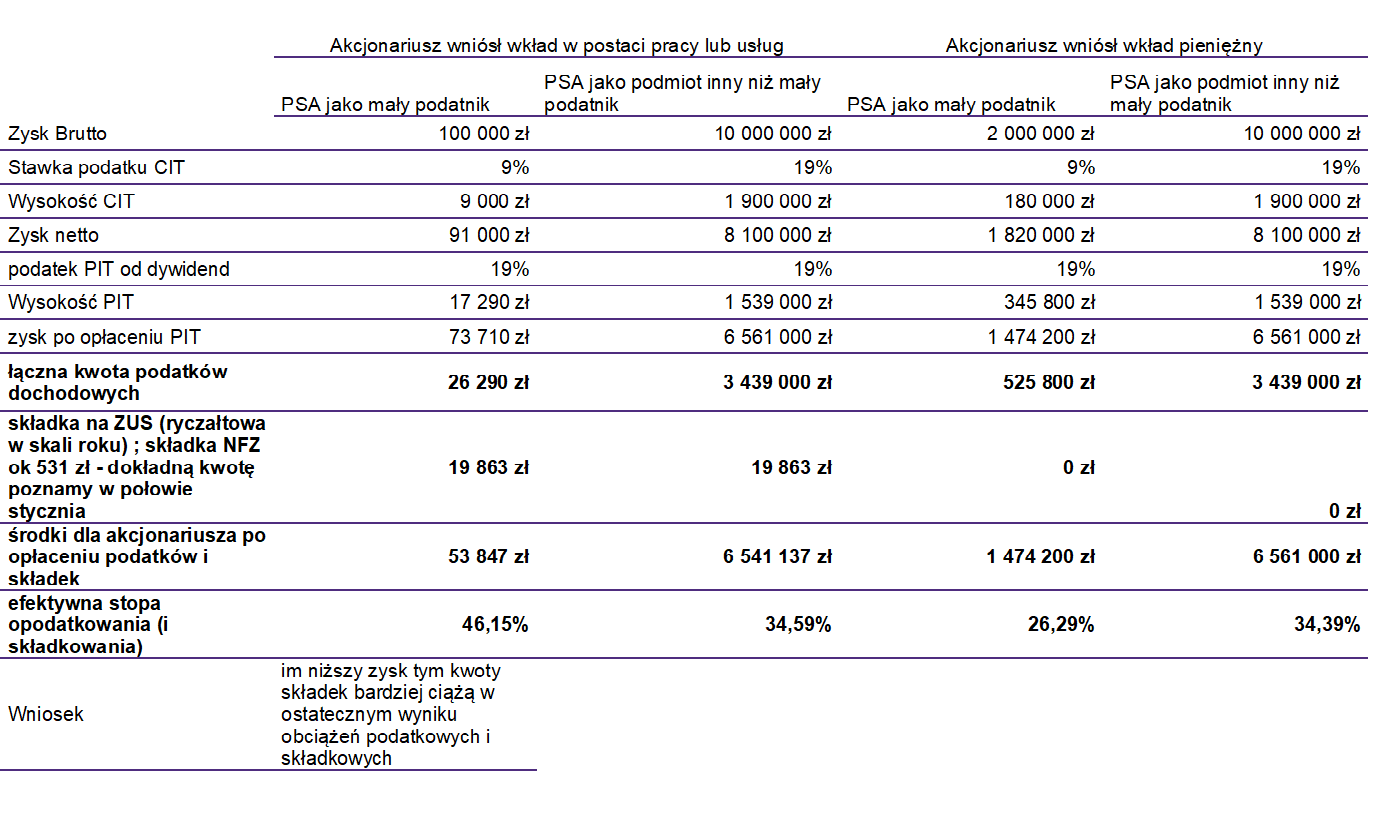

Efektywne opodatkowanie PSA wynosi zatem około 26% (w przypadku spółek rozpoczynających działalność gospodarczą w pierwszym roku oraz będących małymi podatnikami) oraz około 34% (w przypadku spółek niebędących małymi podatnikami). Poziom obciążeń w przypadku takiej sytuacji przedstawiono poniżej w Tabeli 1.

Tabela 1.

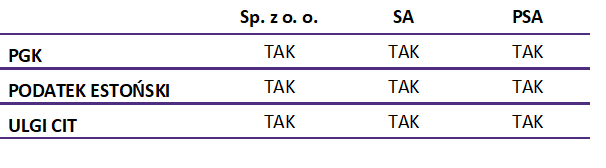

Dodatkowo należy nadmienić, iż PSA podobnie jak reszta spółek kapitałowych jest uprawniona do korzystania z ulg przewidzianych w ustawie CIT (takich jak IP BOX czy ulga B+R) oraz do udziału w podatkowych grupach kapitałowych. PSA jest również uprawniona do skorzystania z ryczałtu od dochodów spółek kapitałowych (tzw. podatek estoński). Zakres preferencyjnych rozwiązań przewidzianych w Ustawie CIT, z jakich może korzystać PSA przedstawiono poniżej w Tabeli 2.

Tabela 2.

Natomiast szczególną uwagę należy zwrócić na sytuację wniesienia wkładu przez akcjonariusz w postaci świadczenia pracy lub usług. Obowiązek uiszczenia składek na ZUS przez takiego akcjonariusza może być szczególnie niekorzystny, gdy zysk PSA nie jest wysoki. W takiej sytuacji warto rozważyć inny rodzaj wkładu akcjonariusza do PSA.

WSPÓŁAUTOR: Jakub Babańczyk, Stażysta, Zespół Doradztwa

Prosta spółka akcyjna – nowy cykl artykułów

- Prosta(?) spółka akcyjna – nowy cykl artykułów Grant Thornton!

- Nabycie akcji prostej spółki akcyjnej nie takie proste

- Odpowiedzialność akcjonariuszy prostej spółki akcyjnej (PSA)

- Prosta spółka akcyjna a spółka z o.o. – podobieństwa i różnice

- Efektywne opodatkowanie PSA i jej akcjonariuszy

- Reprezentacja prostej spółki akcyjnej – zarząd czy rada dyrektorów?

- Kupujesz albo sprzedajesz akcje prostej spółki akcyjnej? Uważaj na moment przeniesienia praw

- Założenie prostej spółki akcyjnej – jak to zrobić?

- Uproszczona likwidacja Prostej Spółki Akcyjnej

- Skutki podatkowe finansowania PSA

- Jak wypłacić dywidendę w Prostej spółce akcyjnej?

- Akcje założycielskie, czyli jak nie dać się rozwodnić w PSA

- Rejestr akcjonariuszy w prostej spółce akcyjnej

- Skutki podatkowe likwidacji PSA

- Prosta spółka akcyjna a spółka akcyjna – podobieństwa i różnice

- Zmiana umowy prostej spółki akcyjnej w praktyce