16 września 2020 r. na stronie internetowej Rządowego Centrum Legislacji opublikowany został zapowiedziany niewiele wcześniej projekt zmian w podatkach dochodowych, obejmujący rewolucyjną dla wielu przedsiębiorców zmianę zasad opodatkowania spółek komandytowych. Zgodnie z założeniami Rządu, spółki komandytowe od 1 stycznia 2021 r. przestaną być podmiotami transparentnymi podatkowo i staną się podatnikami CIT, tak samo jak spółki kapitałowe (spółka akcyjna i spółka z ograniczoną odpowiedzialnością) oraz spółka komandytowo-akcyjna.

Podsumowanie:

- Zgodnie z założeniami Rządu, spółki komandytowe od 1 stycznia 2021 r. przestaną być podmiotami transparentnymi podatkowo i staną się podatnikami CIT

- Wprowadzenie w życie planowanych zmian będzie istotnym problemem dla szeregu małych i średnich przedsiębiorców, którzy w przeszłości zdecydowali się na tę formę opodatkowania

Obecne zasady opodatkowania dochodów ze spółek komandytowych

Zgodnie z obecnie obowiązującymi zasadami, spółka komandytowa, podobnie jak chociażby spółka jawna i spółka partnerska, nie jest podatnikiem podatku dochodowego (jest transparentna podatkowo). Dochód uzyskiwany w ramach spółki komandytowej jest opodatkowywany przez jej wspólników zgodnie z przypadającym na nich udziałem w zysku spółki.

Ważny fragment

Jednocześnie, wypłata zysków ze spółki komandytowej do jej wspólników nie podlega opodatkowaniu.

Spółka komandytowa jest zatem formą prawną prowadzenia działalności, która uznawana jest za atrakcyjną, w szczególności z uwagi na fakt, że umożliwia jednokrotne opodatkowanie dochodów stawką w wysokości 19% (w przypadku wyboru metody liniowej). Tym samym, w przypadku firm, których właścicielami są osoby fizyczne czerpiące korzyści finansowe ze swoich przedsiębiorstw, forma spółki komandytowej jest obecnie bardziej efektywna podatkowo od formy spółki kapitałowej, w ramach której wypłata zysków w formie dywidendy podlega dodatkowemu opodatkowaniu (zyski opodatkowane są dwukrotnie).

Masz pilne pytanie w sprawie swojej spółki? Skontaktuj się z naszym ekspertem! Grzegorz Szysz, tel. +48 661 530 233, grzegorz.szysz@pl.gt.com

Istotne znaczenie ma również możliwość ograniczenia ryzyk biznesowych przez wspólników spółki komandytowej – zakres odpowiedzialności za zobowiązania jest zróżnicowany w zależności od rodzaju wspólnika. O ile komplementariusz odpowiada całym swoim majątkiem za zobowiązania spółki komandytowej, to w przypadku komandytariusza odpowiedzialność za zobowiązania jest ograniczona do wysokości sumy komandytowej (w praktyce przyjmuje się, że możliwość ograniczenia ryzyk jest analogiczna, jak w przypadku spółek kapitałowych).

Planowane przez MF zmiany w opodatkowaniu spółek komandytowych

Zgodnie z projektem nowelizacji przepisów m.in. Ustawy PIT oraz Ustawy CIT przedstawionym przez Ministerstwo Finansów, od 1 stycznia 2021 r. wprowadzona zostanie rewolucja w zakresie zasad opodatkowania dochodów spółek komandytowych, polegająca na zbliżeniu zasad opodatkowania spółek komandytowych i spółek z ograniczoną odpowiedzialnością, czy spółek akcyjnych. Nie ulega wątpliwości, że wstępna faza legislacyjna, na której znajduje się projekt powoduje, że niektóre rozwiązania mogą ulegać jeszcze modyfikacji, jednak sposób przeprowadzenia konsultacji społecznych (w których nie uwzględniono znacznej części postulatów przedsiębiorców) prowadzi do wniosku, że Ministerstwo Finansów nie zamierza modyfikować zasadniczego kierunku zmian.

Zgodnie z aktualną wersją projektu nowelizacji, wypłata zysku na rzecz komandytariusza spółki komandytowej podlegać będzie opodatkowaniu (analogicznie jak wypłata dywidendy).

Masz pilne pytanie w sprawie swojej spółki? Skontaktuj się z naszym ekspertem! Grzegorz Szysz, tel. +48 661 530 233, grzegorz.szysz@pl.gt.com

Co prawda przewidziane zostało częściowe zwolnienie przychodów komandytariuszy, jednak jego konstrukcja powoduje, że w praktyce będzie miało ono znikome znaczenie.

Ważny fragment

Zgodnie z treścią planowanych przepisów, przychody komandytariusza miałyby podlegać zwolnieniu w wysokości odpowiadającej 50% przychodów uzyskanych przez komandytariusza z tytułu udziału w zyskach w spółce komandytowej, jednak w kwocie nie większej niż 60 000 zł (odrębnie z tytułu udziału w zyskach w każdej spółce komandytowej, w której podatnik jest komandytariuszem).

Aby możliwe było skorzystanie z ww. zwolnienia komandytariusz nie będzie mógł w szczególności:

- posiadać bezpośrednio lub pośrednio ponad 5% udziałów (akcji) w spółce posiadającej osobowość prawną lub spółce kapitałowej w organizacji będących komplementariuszem w tej spółce komandytowej,

- być członkiem zarządu komplementariusza spółki komandytowej,

- być podmiotem powiązanym ze wspólnikiem lub członkiem zarządu.

Należy przyjmować, że w praktyce w przypadku zdecydowanej większości spółek komandytowych warunki te nie będą spełnione, dlatego zwolnienie ma charakter iluzoryczny.

W przypadku komplementariuszy spółek komandytowych, zakładane jest stosowanie analogicznych zasad, jak w przypadku komplementariuszy spółek komandytowo-akcyjnych. Oznacza to, że możliwe będzie odliczenie od podatku od dywidendy kwoty CIT zapłaconej przez spółkę komandytową, w części przypadającej na komplementariusza (zgodnie z jego udziałem w zysku).

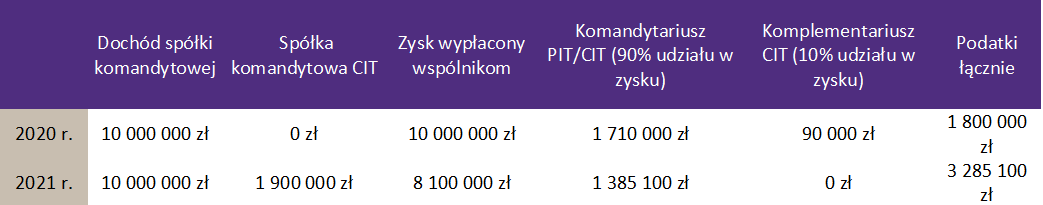

Przykład 1 – wpływ nowelizacji na opodatkowanie spółki komandytowej i jej wspólników (założenia – wypłata całości zysku na rzecz wspólników, opodatkowanie dochodów komplementariusza stawką 9%, brak daniny solidarnościowej)

Co również istotne, wypłata zysków ze spółki komandytowej po 1 stycznia 2021 zostanie zrównana z perspektywy podatkowej z wypłatą dywidendy, a w konsekwencji opodatkowany dwukrotnie zysk spółki komandytowej, wypłacony na rzecz wspólnika będącego osobą fizyczną, nie będzie podlegał dodatkowemu opodatkowaniu daniną solidarnościową.

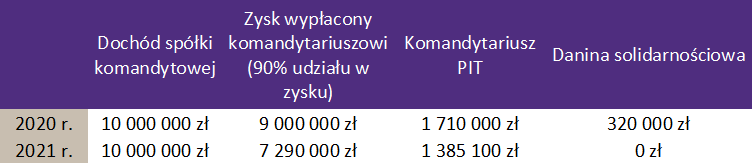

Przykład 2 – wpływ daniny solidarnościowej na opodatkowanie komandytariusza

Bez wątpienia kierunek zmian podatkowych przyjęty przez Ministerstwo Finansów jest niemiłą niespodzianką dla wielu polskich firm, prowadzących od lat działalność w formie spółki komandytowej. Wbrew informacjom przedstawionym w uzasadnieniu projektu oraz wypowiedziom przedstawicieli Ministerstwa Finansów, spółki komandytowe nie były narzędziem optymalizacji podatkowej, lecz stanowiły formę prawną prowadzenia biznesu, będącą w niektórych sytuacjach atrakcyjną alternatywą wobec z jednej strony spółki z ograniczoną odpowiedzialnością, a z drugiej strony jednoosobowej działalności gospodarczej, czy spółki jawnej. Wprowadzenie w życie planowanych zmian będzie istotnym problemem dla szeregu małych i średnich przedsiębiorców, którzy w przeszłości zdecydowali się na tę formę opodatkowania.

AUTOR: Szymon Konieczny

Przekształcenie spółki – pakiet informacji

- Opodatkowanie spółek komandytowych od 2021 r.

- Spółka komandytowa podatnikiem CIT – jak zareagują przedsiębiorcy

- Czy warto szybko przekształcać spółki komandytowe?

- Jak przekształcić spółkę komandytową w spółkę jawną?

- Różnice i podobieństwa między spółką komandytową a spółką jawną

- Ile trwa przekształcenie spółki?

- Ile kosztuje przekształcenie spółki?

- Jak przekształcić spółkę komandytową w spółkę z ograniczoną odpowiedzialnością?