Na skutek licznych głosów krytyki wobec planów wzrostu obciążeń podatkowych dla przedsiębiorców oraz innych osób zarabiających znacząco powyżej średniej krajowej, Ministerstwo Finansów zaczęło poważnie rozważać modyfikacje planowanych zmian. Wskazywano na zastąpienie 9% poziomem 3%. Jeszcze kilka dni temu najbardziej prawdopodobny scenariusz wskazywał na utrzymanie większości ujawnionych wcześniej zasad z korektą jednak wysokości składki zdrowotnej z 9% do 4,8% lub 4,9%.

Aktualizacja danych na 4 października 2021 r., czyli po uwzględnieniu ulgi dla klasy średniej dla przedsiębiorstw rozliczających się według skali podatkowej >> Ulga dla klasy średniej – wszystko co powinniście o niej wiedzieć

Przedstawiciele Ministerstwa Finansów oficjalnie potwierdzili dzisiaj jak mają wyglądać zmiany do ujawnionych już wcześniej zmian, a tym samym w jakim kształcie projekt ustawy najprawdopodobniej trafi wkrótce do Sejmu.

Podatki w Polskim Ładzie – co się zmienia?

Z wielu źródeł spływają potwierdzenia, z których wynika między innymi:

1. Utrzymanie dotychczas zapowiadanych i przewidzianych już w projekcie ustawy mechanizmów tj.:

- Wzrost kwoty wolnej do 30 tys. zł rocznie i zwiększenie progu dochodu do 120.000 rocznie powyżej którego stosowana jest 32% dla wszystkich rozliczających się wg skali podatkowej, w tym dla przedsiębiorców (brak kwot wolnej dla przedsiębiorców rozliczających się podatkiem liniowym)

- Brak prawa do odliczenia od podatku jakiejkolwiek części składki zdrowotnej niezależnie od formy opodatkowani.

- Brak ulgi dla tzw. klasy średniej w odniesieniu do dochodów z działalności gospodarczej nawet jeżeli opodatkowane są wg skali podatkowej

- Brak zmiany wysokości 19% stawki podatku liniowego oraz stawek 17% i 32% w ramach skali podatkowej

- Wszyscy rozliczający się wg skali podatkowej, w tym również przedsiębiorcy korzystający ze skali podatkowej mają płacić składkę zdrowotną w wysokości 9% uzyskiwanego dochodu.

2. Zmodyfikowane mają być jednak rozwiązania w zakresie wysokości składki zdrowotnej:

- Składka zdrowotna dla przedsiębiorców rozliczających się podatkiem liniowym ma być inna aniżeli dla skali podatkowej, tj. ma być na poziomie 4,9%.

- Jednocześnie wprowadzona ma być minimalna stawka zdrowotna w wysokości 9% wynagrodzenia minimalnego tj. w 2022 r. będzie to kwota 270 zł.

Pomimo tego, iż ujawnione dzisiaj informacje nie muszą wcale oznaczać, iż jest to ostateczna decyzja Rządu, a tym bardziej Parlamentu, konsekwentnie aktualizujemy nasze kalkulacje mające zobrazować wpływ zapowiadanych zmian na sytuację przedsiębiorców rozliczających się podatkiem liniowym oraz wg skali podatkowej.

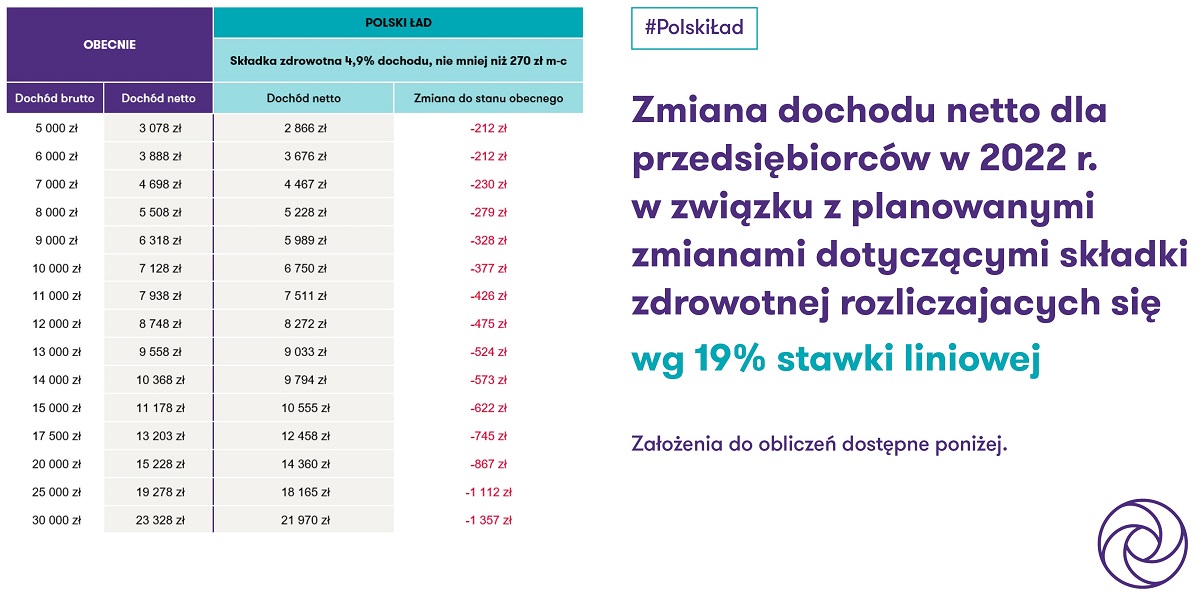

Składka zdrowotna a Polski Ład: podatek liniowy 19%

Kluczowe założenia przyjęte dla potrzeb symulacji:

- Symulacja dla osób prowadzących działalność gospodarczą rozliczających się wg 19% stawki liniowej

- Wszystkie dane w skali miesiąca prezentowane jako uśrednione dane roczne

- Brak kwoty wolnej dla osób rozliczających się wg stawki liniowej

- Zmiana zasad naliczania składki zdrowotnej – zastąpienie ryczałtu składką 4,9%, jednak nie niższą niż 270 PLN m-c

- Brak prawa do odliczenia od podatku jakiejkolwiek części składki zdrowotnej

- Symulacja przeprowadzona w oparciu o prognozowane przez Rząd składki ubezpieczeń dla przedsiębiorców na 2022 r. przy założeniu braku płatności uiszczania dobrowolnej składki ubezpieczenia chorobowego

Czytaj więcej: Polski Ład. Minimalny podatek dochodowy

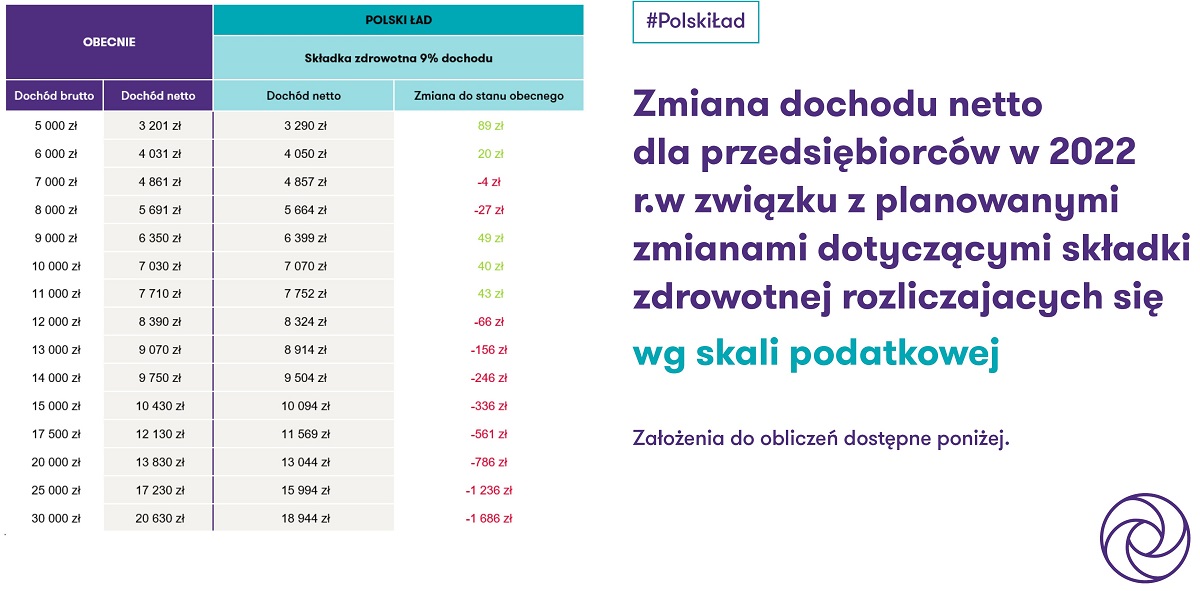

Składka zdrowotna a Polski Ład: skala podatkowa

Kluczowe założenia przyjęte dla potrzeb symulacji:

- Symulacja dla osób prowadzących działalność gospodarczą rozliczających się wg skali podatkowej

- Wszystkie dane w skali miesiąca prezentowane jako uśrednione dane roczne

- Wzrost kwoty wolnej do 30 tys. zł rocznie

- Zmiana zasad naliczania składki zdrowotnej – zastąpienie ryczałtu składką 9% od dochodu

- Brak prawa do odliczenia od podatku jakiejkolwiek części składki zdrowotnej

- Brak ulgi dla tzw. klasy średniej w odniesieniu do dochodów z działalności gospodarczej

- Symulacja przeprowadzona w oparciu o prognozowane przez Rząd składki ubezpieczeń dla przedsiębiorców na 2022 r. przy założeniu braku płatności uiszczania dobrowolnej składki ubezpieczenia chorobowego

Kluczowe wnioski z kalkulacji

Jak prezentowaliśmy w naszych wcześniejszych publikacjach, gdyby Rząd zdecydował się na wprowadzenie 3% lub blisko 5% składki zdrowotnej dla wszystkich przedsiębiorców utrzymując pozostałe zapowiedziane mechanizmy, wpływ wejścia w życie nowych regulacji na obciążenia przedsiębiorców nie byłby jednorodny, tj. nie każdy z przedsiębiorców musiałby odprowadzać wyższe daniny. W szczególności, finalnie zyskać mogli przedsiębiorcy rozliczający się wg skali podatkowej.

Ważny fragment

Utrzymanie 9% składki dla przedsiębiorców rozliczających się wg skali podatkowej powoduje, że stracą w zasadzie wszyscy przedsiębiorcy niezależnie od skali dochodów oraz od tego czy rozliczają się wg skali podatkowej czy też podatku liniowego.

W szczególności stracą też przedsiębiorcy, których dochody roczne są w przedziale ok. 5 tys. zł do 11 tys. zł miesięcznie. Wszystko wskazuje bowiem na to, że ta grupa wciąż nie będzie objęta tzw. ulgą dla klasy średniej, która to miała przyczynić się do utrzymania dochodów netto dla tej grupy osób. Wg projektu ustawy ulga ma dotyczyć m.in. osób na etacie, ale już nie będzie wpływała na opodatkowanie dochodów z działalności gospodarczej.

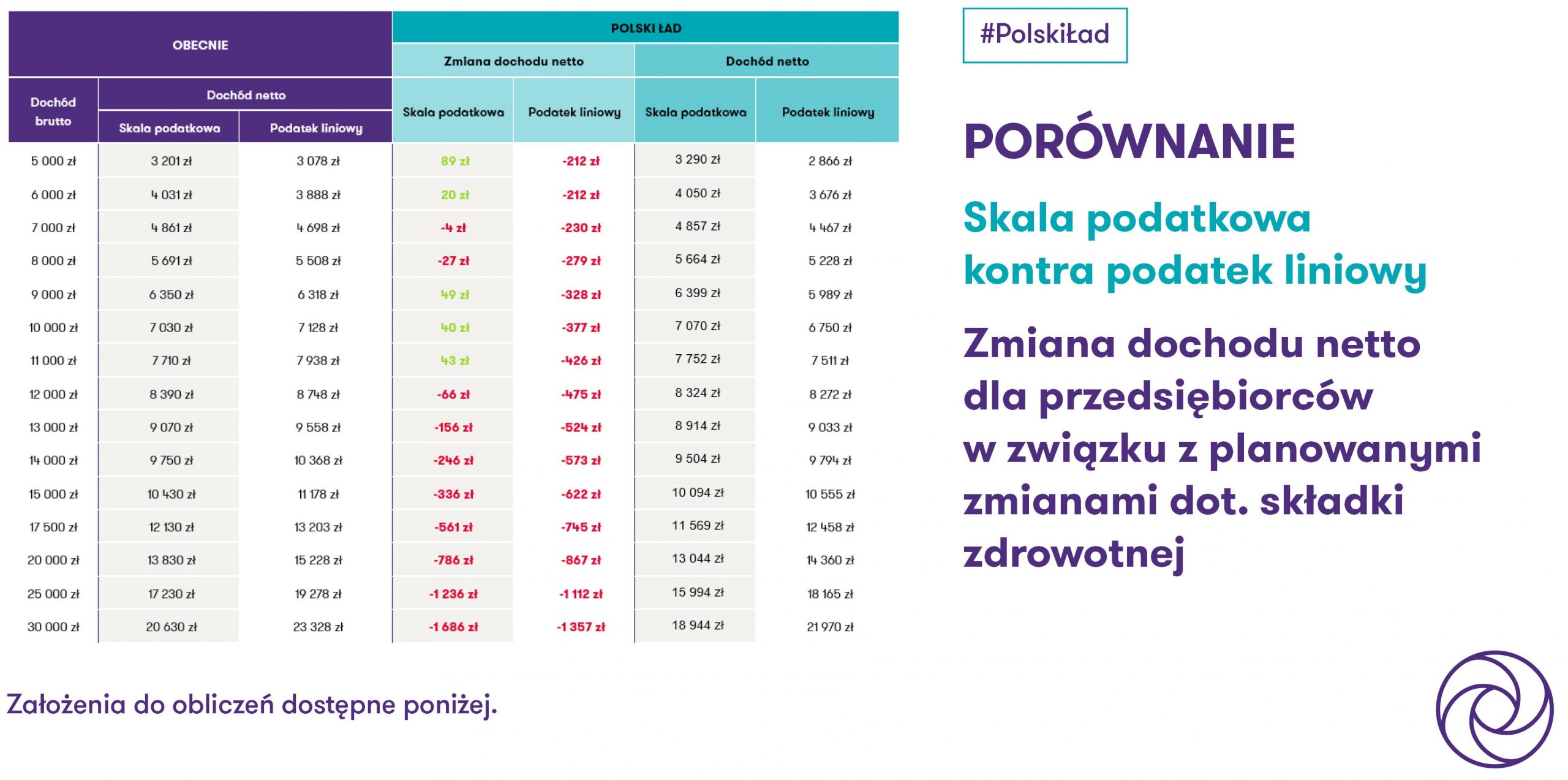

Prezentowane przez nas zestawienie wpływu Polskiego Ładu na sytuację przedsiębiorców wskazuje, zmiany w sposób bardziej dotkliwy dotkną przedsiębiorców rozliczających się podatkiem liniowym. Ta grupa straci każdego miesiąca istotnie wyższa kwotę aniżeli osoby rozliczające się wg skali podatkowej i to mimo zróżnicowania wysokości składek zdrowotnych. Wynika to z tego, iż przedsiębiorcy rozliczający się wg skali podatkowej mieliby być również beneficjentami wzrostu kwoty wolnej oraz wzrostu kwoty dochodu, powyżej którego stosuje się wyższą 32% stawkę podatkową.

Teoretycznie większy wzrost obciążeń dla osób na skali podatkowej pojawia się przy dochodach powyżej 20 tys. zł miesięcznie, aczkolwiek należy z pewnością niewiele przedsiębiorców uzyskując takie dochody rozlicza się wg skali podatkowej

Polski Ład – podatek liniowy czy skala podatkowa?

Polski Ład przesunie również próg dochodów, powyżej którego opłacalnym będzie przejście na podatek liniowy. Pomijając dodatkowe elementy jak różnego rodzaju ulgi, obecnie większość przedsiębiorców wybiera przejście ze skali podatkowej na podatek liniowy przy dochodach miesięcznych ok 10 tys. zł. Można spodziewać się, że próg ten wzrośnie do kwoty powyżej 13 tys. zł. W sytuacji, w której przedsiębiorstwa korzysta z ulg (np. ulga na dzieci, wspólne rozliczenia małżonków), próg ten może być istotnie wyższy.

Kluczowe założenia przyjęte dla potrzeb symulacji:

- Wszystkie dane w skali miesiąca prezentowane jako uśrednione dane roczne

- Wzrost kwoty wolnej do 30 tys. zł rocznie i zwiększenie progu dochodu dla 32% dla przedsiębiorców na skali podatkowej

- Zmiana zasad naliczania składki zdrowotnej – zastąpienie ryczałtu składką 9% od dochodu przy skali podatkowej oraz 4,9% z minimalnym 270 zł m-c dla podatku liniowego

- Brak prawa do odliczenia od podatku jakiejkolwiek części składki zdrowotnej niezależnie od formy opodatkowania

- Brak ulgi dla tzw. klasy średniej w odniesieniu do dochodów z działalności gospodarczej zarówno dla skali podatkowej jak i podatku liniowego

- Symulacja przeprowadzona w oparciu o prognozowane przez Rząd składki ubezpieczeń dla przedsiębiorców na 2022 r. przy założeniu braku płatności uiszczania dobrowolnej składki ubezpieczenia chorobowego

- Brak uwzględnienia jakichkolwiek ulg (np. wspólne rozliczenie małżonków, ulga na dzieci) wpływających na zwiększenie progu opłacalności przejścia na podatek liniowy